“京东给所有大厂员工送福利了”,京东小金库理财给你的年终奖“添把火”(“今天雪球爆炸了!”千亿网红理财产品大规模亏损 为A股下跌背锅?)

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 06:46:09

最近很多大厂员工都拿到了年终奖,开始为这笔钱琢磨个好去处。

3月27日,有大厂员工发现:在京东App的京东财富页面和京东金融App上,搜索自家“公司名+员工”,例如 “美团员工”、“字节员工”,会跳到一个大厂员工理财的专属页面,该页面里有给大厂员工的福利理财红包补贴。

“京东给大厂人送福利了!”这一话题迅速传遍大厂职场社区。

记者按照爆料信息进行搜索,发现这次理财补贴主要是京东金融App里的小金库产品。补贴力度很大,经过测算,大约相当于持有期内有1%年化收益率的额外补贴。

货币基金由于“历史无亏损”,是很多人理财时的稳健必选。而此次还有额外补贴收益,很多大厂人看到活动后,立即把年终奖转到了京东小金库。

不仅如此,还有投资者发现,其实即使不是大厂人也能参与这次补贴、享受同等福利。京东金融此次活动,实际是面向全社会的福利大放送。

不当“存款特种兵”,手机上就有好产品

这波理财最吸引人的莫过于高福利了。按照活动页面,参与活动可获得大额补贴,大约相当于1%年化收益率的额外补贴,持有45天就能拿到。活动持续到4月中旬。

享收益的同时,小金库还能兼顾低风险。京东小金库投资于纯货币基金,历史上天天正收益,过去从未出现亏损。这非常契合今年打工人“求稳”的偏好。

今年,很多人变成了“存款特种兵”:他们为了3%的定期存款利率,驱车奔赴其他城市的银行存款,甚至远赴厄瓜多尔。人们的普遍情绪是:稳健收益好过大涨大跌,低风险是理财的前提,不想再为一点收益提心吊胆了。

用京东小金库打理年终奖,还有能灵活申赎的好处。小金库通过底层多支产品支持,能够当日快速赎回50万元,满足各种大额突发用钱需求。兼顾收益、稳健和活钱理财,这正是很多人理财年终奖首选小金库的原因。

京东员工先尝鲜,不是大厂人也能买

京东员工是第一波尝鲜的用户。记者发现,在2月28日京东发放年终奖后,京东金融就通过邮件推送了专属理财福利:有1万人参与,平均投资8万元,经过15天后平均收益已经有168元。在这波内部理财中,小金库提供了大额现金补贴。

当时就有不少人把年终奖转进小金库,并且在拿满补贴后继续持有。他们发帖到职场社区后,有人回复:“能否对外开放?我也有年终奖需要打理。”

而3月27日上线的年终奖理财活动,正是回应这些呼声:不仅面向大厂员工,也面向全社会理财人。说这是为所有人的年终奖“添把火”也不为过。

很多人开年伊始,对如何打理年终奖还在犹豫:股市似乎在回暖,黄金已经在飙涨,年终奖到底要投在哪里?对于观望的人,把钱放在小金库也不失为绝佳的选择:天天享受收益,让钱“不躺平”,还能灵活提取、在京东消费时享受“单单减”。在观望中人们会发现,自己又不知不觉省下了一笔钱。

责任编辑:

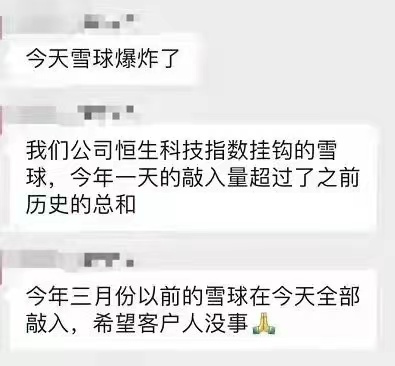

“今天雪球爆炸了,我们公司恒生科技指数挂钩的雪球,今天一天的敲入量超过了历史总和,今年三月份以前的雪球在今天全部敲入,希望客户人没事!”3月11日,某券商人士的聊天记录在金融圈流传开来。

图片来源:朋友圈

近期,市场下跌,关于网红投资产品雪球的传言不断。“挂钩中证500指数的雪球产品集中敲入导致踩踏”“雪球对冲盘导致了大规模股指抛压”的说法甚嚣尘上,事实真是如此吗?

“客户大规模亏损是真的,导致A股下跌的说法则是人为寻找背锅侠!” 鑫鼎基金基金经理金天南表示。

客户大幅亏损甚至爆仓属实

雪球产品,全称“雪球型自动敲入敲出式券商收益凭证”,是券商发行的金融衍生品,往往挂钩个股或指数,其中以中证500指数居多。

雪球的收益结构更像是卖出认沽期权,参与的投资者在一定范围内不承担指数或个股下跌的风险,但跌出一定边界后投资者需要承担下跌的全部风险。

以传统雪球产品为例,金融机构向投资者支付一定的“年化利息”,投资者却要为金融机构兜底市场下跌的风险:只要雪球产品挂钩的指数或者个股,下跌到双方约定的某个下限(敲入事件),同时没有在双方约定的时点反弹到上限(敲出事件),那么投资者就要承担金融机构在这段时间内的亏损。

“客户大规模亏损是真的,遭遇强平也很有可能。一般券商会要求客户维持20%的保证金,T+1追保,保证金不足的情况下就可能被强平。”金天南说。

金天南表示,雪球风险很高,并不是所谓的固收产品,投资者要敬畏市场,参与之前要对产品有充分的了解。

业内人士表示,雪球产品本身没有好坏之分,关键是要卖给适当的投资者。

去年8月份,监管部门就强化了雪球产品的投资者准入及适当性管理,如建立交易对手白名单准入制度;严格落实投资者适当性要求;并对销售行为管控,严禁使用“保本”、“稳赚”等词汇诱导投资者购买或片面强调收益等。

“现在直接参与雪球产品的门槛比较高,一般以专业的机构投资人为主。”金天南说。

A股下跌的锅雪球不背

由于收益率较高,雪球产品去年一度卖到脱销并引起监管层重视。2021年8月,监管层要求券商全面自查,使得产品规模大幅下降。

中国证券业协会数据显示,截至2021年12月,收益凭证规模为4142亿元,其中30%为非固定收益型。

“假设非固定收益有70%为雪球结构,那么雪球结构规模在800亿元-900亿元。”金天南表示,对于A股市场万亿元成交额而言,并不是单一的因素就可以影响到这个市场,俄乌冲突、宏观经济、通胀预期上升等多重因素共振才是市场回调主因。

雪球产品中,市场下跌对客户不利,市场上涨则对券商不利。

因此,和客户达成雪球结构交易后,券商会以自有资金在二级市场交易挂钩标的进行风险对冲。于是,有人认为 “雪球对冲盘导致了大规模股指抛压”。

另一位业内人士认为:“每个雪球产品发行的时点不同,券商背后的对冲盘卖出的时间点也不一样,不大可能会有集中性抛压。”

去年8月份,证监会就针对雪球产品进行了整顿,强化适当性管理和全面风险管理,其中要求证券公司发行雪球产品,合理安排产品排期与产品结构设计,将存续产品的敲出观察日、敲出/敲入点位分散铺开排列,避免在同一时期或同一点位集中敲出/敲入。

“对单个雪球来说,在敲出和敲入边界,券商是高抛低吸,随着标的的下跌,券商越跌越买,但在靠近敲入边界,券商持有标的的市值会大于合约的名义本金规模;在敲入后,券商会降低仓位至合约本金规模。在这个时候可能会产生部分抛压。但是衍生品交易台不是针对单个雪球进行对冲,是对整个交易账簿整体头寸进行对冲,里面存在不同交易结构不同要素的多笔期权,这块产生的抛压可以几乎忽略不计。整体而言,券商的对冲操作是起到高抛低吸、稳定市场的作用。”金天南表示。(来源: 中国证券报 )