短债基金VS纯债类理财产品,优劣知多少?

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 06:04:45

一只短债基金和一只大行或其子公司的纯债定开理财产品,摆在你的面前,二选一,你会如何选择?

上周和某股份制银行总行领导在交流时了解到,他们行短债基金的销售依然存在脉冲式的现象,多者一天几亿,几十亿都有,少则几乎没量。具体多和股票市场的强弱以及债券市场的变化都密切相关。当然,也和行内的考核导向紧密相连。而纯债类的净值化理财产品呢?却销售异常稳定,不管市场如何变化,基本都能够稳定在几十亿的销量上下。如此带来的结果是什么呢?

纯债类的净值化理财产品存量规模有1-2千亿,而短债类的基金产品呢?规模只有1-2百亿。

究竟是什么带来了两者巨大的差异的呢?是因为纯债类净值化理财产品的业绩或体验要明显优于短债类的基金吗?显然不是,不仅不是,最近几年的体验则恰恰相反,不管是波动率还是最后的收益表现,短债基金的表现还要优于一年以内的纯债类净值化理财产品。比如,2023年短债基金指数涨3.70%,同期一年以内理财产品平均年化则为3.11%(数据来源:中金,截至2023.12.31),而波动率呢?

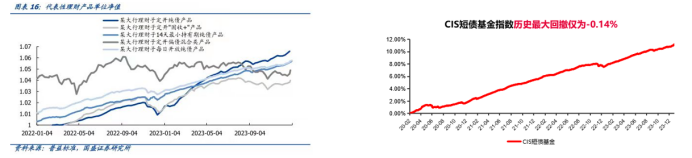

下面的两个图形中的净值曲线,肉眼可见,哪个图形的波动率更大一些呢?

VS

显然,上面的图形的波动率要更大一些,但哪个是基金,哪个又是理财呢?

波动大的是理财,波动小的反而是短债基金。

可能对我们而言,是有些反直觉的。但事实情况就是如此,那为什么会呈现出这样的差异和变化呢?

核心其实是两方面,一个是理财已经进入了基金时代,另一方面则是基金也进入了理财时代。如何来解决这两句话呢?

1、理财的基金时代

自2018年4月27日开始,资管新规落地,2021年底开始,资管新规过渡期彻底结束,理财也全面正式进入到净值化时代,净值化之后,理财产品需要做出的改变是“单独管理、单独建账、单独核算、去杠杆、去嵌套、限非标和破刚兑”,一切的转变都指向一个共同的方向,就是全面基金化,即,全面向公募基金,这个资管行业的标准生学习。

如此,过往的一些底层资产的优势比如非标资产就所剩无几,特别是短期限的纯债类理财也无法投资非标,而在信息披露方面,在净值化产品的流动性管理经验方面,理财无疑都要进一步向公募基金学习。

2、基金的理财时代

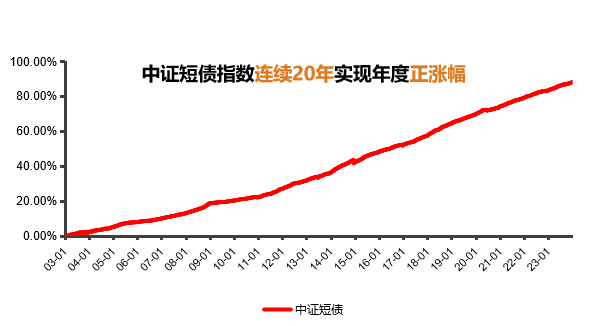

一说起基金,可能我们就会天然和股票市场相关联,都会觉得风险高。其实并不是,基金行业自1998年开始启航经过20多年的发展,目前已经形成了丰富且齐全的产品线,有国民级产品——货币基金,也有短期纯债和中长期纯债类基金这类完全和股票市场绝缘的基金产品。

这些产品的底层资产本身就具备收益稳健、回撤极低以及收复回撤的时间较快等特点,并且经历多次流动性事件,行业无疑都积累了更加丰富的应对经验,过往20年产品也都走出了一段拟线性的曲线。

所以,纯债类理财产品和纯债基金特别是短债基金相比的优势,其实不是资产端的,也不是产品端的,而是什么呢?是心智端的,是品牌端的。

尽管当前的理财已经不再是过去的理财,过去的理财也已经一去不复返了,但是不管是在普通投资者心目中还是在理财经理心目中,短期内理财产品依然具备一定的心理优势和(投资)推荐惯性。当然,这些所谓的优势和惯性也是很容易被破除的。

可预见,短债基金和短债理财产品之间必有一战,除了共生共赢的局面之外更多还会存在此消彼长的关系。所以,对理财或理财子公司而言,如何巩固优势,避免被蚕食,对于基金行业和基金公司而言,如何奋起直追,顺势而为,则是摆在2024年面前的一道必答题。

目前,我们九思专门开发了有关纯债产品实战特训的系列培训产品,有半天的魔法实战训练营,有两天的体系特训营,也有配套内刊《偏债基金的101个实战问题解析》,欢迎交流获取相关资料与预约合作👇👇👇