逾千只银行固收产品净值“破1”,多只产品近期净值回撤!发生了什么?(逾千家A股公司豪掷超万亿元理财 理财收益“几家欢喜几家愁”)

- 百科生活

- 2024-11-23

- 1

- 更新:2024-11-23 23:06:10

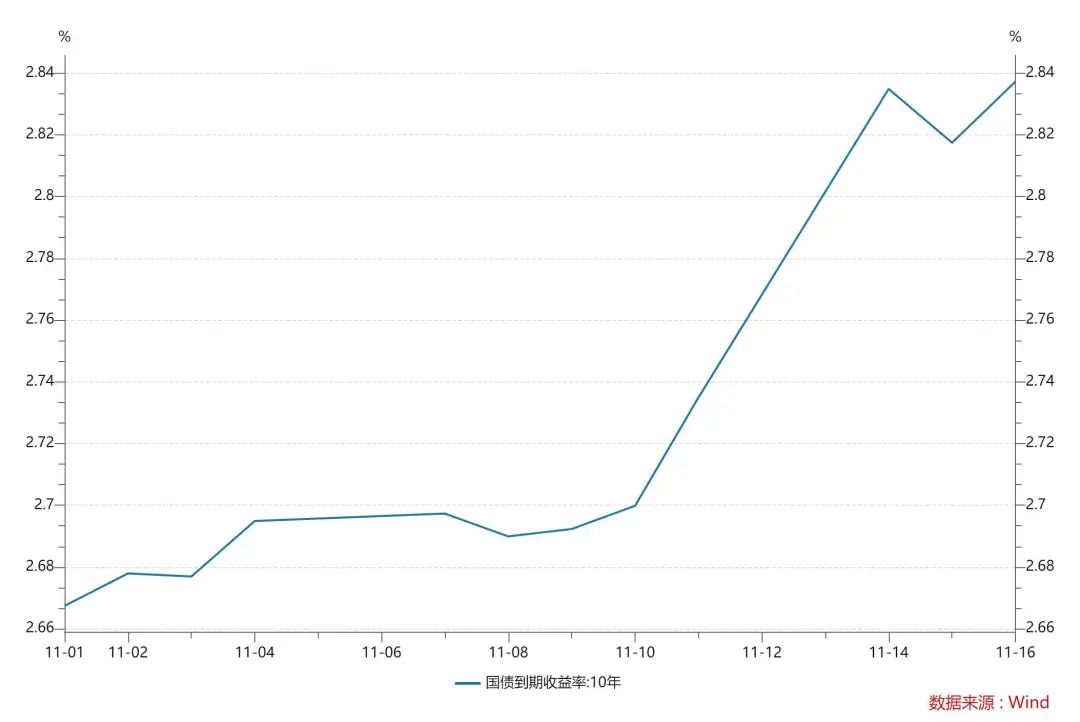

近日,记者注意到,多款银行固收类理财收益出现较大波动。放眼整个理财市场,截至11月16日,Wind数据显示,34364只理财产品里,有10954款产品在最新净值公布日期的最近一周的回报为负,占比达到了31.88%。具体看固收类理财,中国理财网数据显示,截至11月16日,25627只处于存续状态的固收理财产品中,1118只产品净值低于1。

这也让很多注重稳健理财的投资人感到疑惑。一是投资者多认为只要银行非含权理财中,债券发行人不出现违约情况下,票面利率是固定的,应该是稳赚不赔,为何会有回调?此外,近期突然地回撤,也让很多追求稳健的理财投资者感到不适。

银行固收类理财多为债券打底,一般来讲占比超过80%,而近期债市回撤较大,这也导致部分理财净值出现回撤。金融市场部宏观研究员周茂华对记者表示,主要有两个因素导致债券价格下降,一是市场流动性有所收敛;二是由于市场投资者对经济前景更加乐观,使得部分债市资金可能流入到股市,部分债基面临一定赎回压力,债券供给增加。

多款固收类银行理财

净值出现较大回撤

近日,多家银行固收类理财产品净值及收益率出现回撤。

具体来看,如风险等级为R2的工银理财“鑫天益纯债债券型个人理财产品”,其单位净值便从11月8日的1.1713,降至14日的1.1689,该产品固定收益类资产投资比例占到95%以上。

R2风险等级的招银理财招睿活钱管家添金2号,单位净值也从本月7日的1.0087,降至15日的1.0071。该产品投资固定收益类资产不低于80%。

再如风险等级为R2的“中银理财-(7天)最短持有期固收理财产品A”,其单位净值从11月9日的1.0296降至15日的1.0284。产品档案显示,该理财产品投资于固定收益类资产占组合总资产的比例不低于80%。

中低风险的银行固收理财,短期内收益却出现较大波动,这让很多注重稳健理财的投资人感到疑惑。

一是购买中低风险银行理财投资者多认为只要银行非含权理财中,债券发行人不出现违约情况,票面利率是固定的,应该是稳赚不赔,为何会有回调?此外,近期突然地回撤,也让很多追求稳健的理财投资者感到不适。

事实上,中低风险理财打底资产多为固定收益类资产,上述三只产品固定收益类资产投资比例均超过80%。

而银行理财通过投资债券来获得收益,主要来自两个方面。一是靠债券的票面利息收益。二则是靠债券市场的价格波动,通过买卖债券获取差价收益。

如今,银行理财打破刚兑,转型后的净值型理财产品表现为如实反映基础金融资产折现或变现后价值。简单来讲,理财公司发行理财产品,并告诉投资者募集资金的投向,之后,银行理财产品净值便会跟随底层资产的市场波动而波动。

对于理财产品净值回撤,银行业首席分析师廖志明在电话中对记者表示:“最核心的就是过去这几天,债券市场有明显的调整,现在理财产品也是市值法估值。和债券基金一样,银行理财净值有比较大的回撤,这也是正常的,主要是跟债券市场走的。”

债券市场调整较大

值得注意的是,近日债券利率出现上涨,如本月15日,10年期国债到期收益率2.8174%,较11日的2.7349%上涨超0.07个百分点。在债券价格方面,便表现为下跌。

“最近债券利率大幅上调,价格大幅下跌,偏债型理财产品的净值难免出现回调。”周茂华对记者表示。

对于债市为何回调,周茂华表示主要有以下几个因素叠加。

一是市场流动性有所收敛。此前债券利率较低,是因为市场流动性较高。

二是近期股市和债市“跷跷板”关系比较明显。近期市场投资者对经济前景更加乐观,国内股市气氛变化,不排除部分债市资金赎回,赎回的资金可能流入了股市,“这就导致偏债理财杀跌,偏股型的则更为有利。”

此外,廖志明也对记者表示到,债市调整跟防疫政策的优化调整,以及房地产政策的放松紧密相关,市场对未来经济的预期发生好转,所以债市就有调整的压力。

今日,中银理财发布致投资者的一封信,其中也提到,此次债券市场的回调原因,有近期宽松幅度暂不及市场预期带来的资金面收敛和资金中枢边际抬升,也有稳楼市政策持续出台推动经济恢复斜率预期抬升,还包括防疫政策优化提升市场风险偏好等方面。

专家:

此类短期的剧烈波动不可持续

记者注意到,从本月11日开始,隔夜Shibor利率从1.7040%上升至16日的1.9360%。此外,今日央行公布逆回购利率与上期持平,仍为2.00%。

周茂华对记者表示,近期货币市场利率较前几个月有所抬升,市场流动性有所收敛,但现在市场利率还是低于7天逆回购利率,市场流动性表现为合理充裕。

周茂华指出:“此前在资金充裕的情况下,加之宏观经济波动,投资者偏向防守风格,部分资金为避险便流向债券类资产。而自10月底以来,资金面有所收敛,叠加市场对经济前景的预期更加乐观,以及债券市场利率处于低位,导致近期债券利率上升,债券价格下跌,进一步导致配置债券的产品,如债基、银行理财净值出现回调。”

“近期,整体来看市场反应偏剧烈。”周茂华认为,债券价格下跌也会导致部分资金赎回,而赎回相当于抛债,市场预期供给增加。

“但整体上来说,这种短期的剧烈波动不可持续,必回常态。”周茂华指出,一是由于国内经济正处于复苏阶段,财政、货币政策支持实体经济恢复的力度不会减弱。二是加之央行呵护经济复苏,市场流动性有望保持合理充裕,“目前市场环境下,也不支持市场利率大幅上升。”

“所以随着短期情绪的稳定,市场利率还会维持一个相对低的位置,债券不具备大幅上行趋势的基础。”周茂华还表示,在目前我国基本面环境下,债券短期价格下降,相应债券资产配置吸引力上升,也会吸引部分资金流入。

“过一段时间就好了。”廖志明同样对记者表示,最近理财产品净值回撤幅度确实比较大,但随着债券价格的下跌,债券收益率也会上升,“估计过两三周,就会比较平稳。”

此外,中银理财在致投资者的一封信中也提到,展望未来,国内宏观经济正在逐步复苏,需要流动性宽松环境护航,伴随着近期债券资产回调带来的风险释放,价格或将逐步企稳,市场能进一步发挥资源配置作用,优质债券资产未来有望继续提供稳健回报。

记者|赵景致

为提升资金使用效率,不少上市公司热衷购买理财产品。Wind数据显示,截至12月25日记者发稿,2022年以来,共计有1089家A股公司购买了理财产品,合计认购金额达10697.38亿元。超九成公司认购了多个理财产品,大手笔理财频现,最高金额多达上百亿元。而理财收益则“几家欢喜几家愁”,有公司年内收益几千万乃至数亿元,也有不少公司“踩雷”。

逾千家公司购买理财产品超万亿元

临近年关,不少上市公司公告称,将使用大笔闲置资金购买理财产品。

记者梳理发现,12月以来,A股市场就有上百家公司公告称使用闲置资金理财。具体来看,今年上市公司购买的理财产品主要是存款、定期存款、通知存款、结构性存款、银行理财产品、证券公司理财、投资公司理财、信托等。从认购金额看,以结构性存款居多,合计认购金额达6908.73亿元,占比达64.58%;其次是银行理财产品和存款,合计认购金额占比分别为12.00%和7.16%。

从资金来源来看,上市公司购买理财产品的资金基本来自于闲置自有资金和闲置募集资金。在今年A股公司共计超万亿元的理财产品中,有65.29%的资金来源于自筹资金,剩余则是公司自有资金。

提及购买理财产品的目的和影响,多家上市公司在公告中表示,公司以自有闲置资金进行投资理财,前提是确保公司日常经营和资金安全,风险可控,不会影响公司主营业务的正常经营,且有利于提高公司资金的使用效率,获得一定的投资收益。

900多家公司斥资亿元“大手笔”理财

多家公司拿出大笔资金来购买理财产品。1089家公司中有958家公司对理财产品的认购金额均超过1亿元,占比近九成。其中,有271家公司耗资超过10亿元购买理财产品。

综合来看,江苏国泰认购的理财产品合计金额位居第一,达260.91亿元,理财产品多达178个,理财类型均为结构性存款;其次是宁德时代和中国电信,认购金额分别为230亿元和186.7亿元;此外,云南能投、海信家电等4家公司购买理财产品也均超过百亿元。

值得注意的是,有超过九成企业认购了多个理财产品。其中,唯科科技持有理财产品个数多达478个,位居第一,认购金额合计为48.33亿元,理财产品类型多为银行理财产品和结构性存款;顺博合金、实益达等8家公司持有的理财产品个数均超过100个;吉华集团、豪尔赛等30多家公司均持有超过50个理财产品。

谈及上市公司利用闲置资产理财现象,申万宏源首席市场专家桂浩明告诉《经济参考报》记者,最近一段时间新股发行节奏比较快,部分新股在发行时溢价较高,出现超额认购,就有了不少闲置资金,暂时还没有很好的投资方向,就选择购买理财产品。经济学者、允泰资本创始合伙人付立春也表示,有些公司和行业现金流比较充裕,为提高公司的财务效率,会用闲置资金购买一些期限相对比较匹配,风险、收益相对比较平衡的理财产品,这其实是一种相对较正常的财务管理手段。还有公司会利用募集资金购买一些短期、小额的理财产品,这有一定的合理性和正当性。

理财收益“几家欢喜几家愁”

从理财收益来看,有上市公司年底顺利拿到了本金和收益,且实际收益高达数亿元。但也有公司“踩雷”,购买的理财产品遭遇逾期兑付。

具体来看,海螺水泥表现尤其抢眼。记者梳理公告发现,今年12月、10月、9月、7月、6月、4月和3月,海螺水泥均有理财产品到期,均按期回收本金,实际理财收益分别为4533.64万元、15975万元、2143.95万元、6988.95万元、19158.21万元、4485.3万元和917.40万元。今年以来,公司理财实际收益累计达54202.45万元。

中信证券理财表现也较突出。8月12日,公司披露收回部分现金管理产品本金10亿元,本次实现收益511.11万元。从今年2月10日起,公司使用闲置募集资金80亿元从华夏银行共购买了四笔固定期限存款,目前均已赎回,半年累计实现理财收益4171.78万元。此外,近期还有ST中珠、来伊份等多家公司披露理财进展,收回本金的同时,理财收益少则十几万元,多则数百万元。

而12月以来,包括华媒控股、塔牌集团、吉华集团、恒银科技等多家公司则遭遇信托产品逾期兑付。还有公司的固收类理财产品也面临逾期兑付。富安娜8月22日公告称,公司于2021年3月19日购买1.2亿元、期限12个月的中信证券固定收益类理财产品“中信证券富安FOF定制1号单一资产管理计划”,到期日为2022年3月19日,截至本公告日,公司共计收到产品本金1350万元,剩余产品本金10650万元及投资收益到期未兑付。

桂浩明表示,如此多的上市公司利用大笔闲置资金理财也反映出一些问题:第一,发行制度还有提升空间,对于大额的超额认购资金,公司一时吸纳不了,只能低效率地配置在理财产品中,并不符合资产优化配置的规则;第二,上市公司将大量资金用于理财,实际上也不利于企业的持续发展,因为理财收益率相对较低,且可能会有明显降低公司的净资产收益率,属于低效率的使用;第三,理财业务风险也很大,并非万无一失、只赚不赔。尤其是近期债券市场持续下跌,包括一些银行理财产品等都出现了亏损,公司在选择理财产品要加以注意。“对于投资人来说,上市公司有理财对其本身的投资价值变化影响有限,但从中也可以看出公司在资产规划及其他方面可能还有不够完善的地方,所以这至少不是投资上的一个加分项。”付立春也表示,上市公司购买理财要分情况来看,对于一些上市公司利用大比例的募集资金去购买大额的较长期的理财产品,与之前募资的投向并不匹配,投资者就要特别注意,在判断其投资价值时就要多加一个风险评估的标准。

华夏时报(www.chinatimes.net.cn)记者 盛青红 广州报道

近期多家上市公司委托理财踩雷,数亿资金不翼而飞,让“上市公司委托理财”话题成为暴风眼。

事实上,上市公司委托理财大幕开启始于2013年。2012年12月,证监会出台《上市公司监管指引第2号——上市公司募集资金管理和使用的监管要求》,提出“上市公司募集资金原则上应当用于主营业务,但是暂时闲置的募集资金可进行现金管理,可投资产品”,放宽了上市公司募集资金的投资要求,上市公司购买理财产品的大幕从此拉开。

只是上市公司理财的热情在2017年达到历史峰值。《华夏时报》记者根据同花顺IFIND数据统计,截至12月19日,1160家上市公司累计将1.1万亿元资金投向理财市场,投资品种已经从银行理财向私募产品蔓延。

诚然上市公司资金运用也存在周期性,但是1.1万亿元资金投向理财市场,而不是实体运营,并且相当大部分委托理财资金来自于募集资金,这是什么概念?巧合的是,今年年内A股再融资资金规模也在1.1万亿元左右。

上市公司1.1万亿资金委托理财

2012年12月21日,证监会出台《上市公司监管指引第2号——上市公司募集资金管理和使用的监管要求》,从此拉开了上市公司理财大幕。

据IFIND数据统计,2012年A股上市公司累计购买理财产品的金额仅为71亿元,而自上述文件出台后,2013年上市公司投向理财市场的资金规模暴增至1667亿元,自此,上市公司在理财市场“买买买”的节奏一发不可收拾,连年增加。2014年A股资金投向理财规模增至3474亿元,2015年上市公司委托理财规模超过5500亿元,2016年攀升至7807亿元。

而上市公司理财的热情更是伴随着银行理财收益率水涨船高,在2017年达到历史峰值。《华夏时报》记者根据IFIND数据统计,截至12月19日,2017年内1160家上市公司累计委托1.1万亿元资金投向理财市场。

这一数据是什么概念呢?我们再来看一组数据,A股沪深两市上市公司总共才3462家,意味着超过30%的上市公司都热衷将钱投向理财市场。而另一个更巧合的数据是,截至12月19日,近500家上市公司完成再融资,融资规模恰好也在1.1万亿元左右。当然这并不意味着上市公司从二级市场融来的钱都投向理财市场了,因为存在周期滚动累计,也存在运营周期错配的问题,但是委托理财数据和再融资数据的对比,足以看出今年上市公司对理财的热衷程度。

从个体委托理财规模来看,今年年内累计投向理财市场规模超百亿元的公司,比如温氏股份,2017年内累计将269亿元资金投向理财市场,投资周期从20天到一年不等;中国动力年内累计向理财市场委托资金100亿元等等。

从投资品种来看,上市公司的“胆子”和对收益率的渴望也越来越大,部分上市公司将投资品种覆盖到私募基金。比如12月4日,金禾实业发布公告称,公司拟3600万认购两只私募基金A类份额,而上述两只私募基金的B类份额杠杆均达到5倍。

而近期更是多家上市公司爆出委托理财投向私募基金,最后私募基金失联,巨额理财资金不翼而飞,掀开上市公司委托理财危险冰山一角。

60%资金来自于融资

更受市场诟病的是上市公司委托理财资金有相当大部分是来自于募集资金。《华夏时报》记者根据IFIND数据不完全统计,在1.1万亿元委托理财规模中,有将近6800亿元的理财资金来源于募集资金,占比高达61.8%。而2016年上市公司委托理财资金来源于募集闲置资金、自有资金的比例分别为58%和42%。

拿上市公司联美控股来说,12月初,公司公告称,董事会通过公司使用5亿元投资“国投泰康信托-信天翁 350 号集合资金信托”计划的审议,投资周期2年。联美控股表示,本次投资是在确保公司主营业务运作正常情况下,以自有闲置资金进行支付,不会影响公司现金流的正常运转,不会对公司的日常经营管理造成影响。

联美控股主营业务包括供热、供电、供汽、房屋租赁、市政建设、工程施工、物业管理,供热、供电、工程及接网收入是公司主要收入来源,自2016年5月完成重组后,拟向 “环保新能源综合运营商”方向转型,截至2017年三季度末,总资产99.8亿元,净利润4.79亿元,总负债31.5多亿元。

2017年5月,联美控股非公开发行股份募集资金38.4亿元,主要用于热网改造、清洁能源工程项目建设。

联美控股一边从市场募集几十亿元资金,另一边联美控股却用5亿元投资了周期为2年的信托产品,而不是说暂时闲置资金投资个几十天的银行理财,是周期为2年的信托产品。换句话说,实际需要资金其实也不用募集那么多。

类似于联美控股,一方面在二级市场融资,一方面又投入巨额资金理财的上市公司不在少数,比如中广核技、胜利精密、苏宁云商等。

如此高比例的募集资金进入理财市场,除了资金运用周期错配因素,足以说明企业募集的大量闲置资金并没有真正运用到实业扩展中。而另一边天寒地冻的光景是,相当大部分企业融资难,资金链紧张,真正有需求扩展实业的企业反而难以融资,而有着巨额融资的企业却热衷于副业的理财市场,赚取“安全稳定”的现金流。

不过据《华夏时报》记者采访了解,有些上市公司购买银行理财产品,其实也是资源置换银行授信额度。“企业有贷款需求,银行有卖产品冲业绩考核压力。那么上市公司购买与业务往来频繁银行的理财产品,也是一种资源置换;即使是首次购买银行的理财产品,也是贷款敲门砖。”某股份制银行企业贷款经理向记者透露, “打个比方,你们上市公司买我们1个亿的理财产品,我们给你们贷款2个亿,互取所需。”

编辑:刘春燕

上一篇:汽车镀晶是什么意思?

下一篇:传奇汽车公司单机版