全球TOP50资产管理公司排行榜

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 04:10:03

那么,这些上榜的公司都是做什么的?为什么大部分都没听说过?

为什么没有中国公司呢?中国的金融机构这么有钱,怎么没上榜,是不是打开方式不对?

要回答这些问题,首先要给大家科普下,什么叫“资产管理”。

资产管理

资产管理的英文是Asset Management

资产管理公司就是Asset Managers 或者Asset Management Companies

资产管理规模是 Asset under Management(简称AUM)。

资产管理的英文是Asset Management

资产管理公司就是Asset Managers 或者Asset Management Companies

资产管理规模是 Asset under Management(简称AUM)。

所以,投资行业的人经常互相问:“你们AUM多少啊?”, 其实就是问你管了多少资产。严格意义上,这个AUM值应该是管理的资产的总市值。

资产管理公司,大家可以简单地理解,就是

管钱!

管很多钱!

管很多人的钱!

但是金融机构都和钱有点关系,宇宙第一大行工商银行不也管了很多钱吗?怎么区分呢?

这里我们可以聚焦在这两点:

1

资产管理公司是做投资的

所以这里我们就要排除掉一些机构了:

银行

银行的典型业务是存贷,银行是不能拿储户的钱去做投资的,储户的钱算是银行的负债。

那么从银行买的理财产品呢?如果银行只是代销产品,那么也不算,因为管理人不是银行。

这里有一种特殊情况,就是现在国内有些银行也有资产管理部门了,如果你从银行购买理财产品,而且这个理财产品的管理人也是银行,那么这部分是可以算作资产管理业务的。

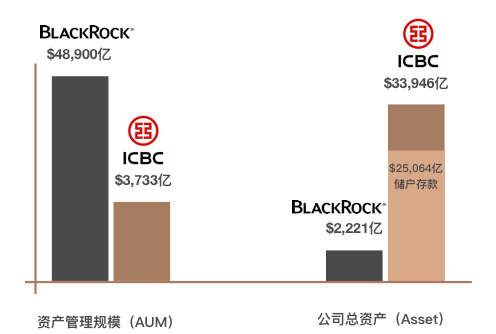

国外的银行一般会把银行业务和资产管理业务分得很清楚,比如汇丰银行和汇丰资产管理都是独立开来的,而国内一般都分得比较模糊,为此,我们专门找了工商银行和黑岩的财报(2016年2季度报),并对比了:

Blackrock和工商银行的资产管理规模

Blackrock和工商银行的总资产

Blackrock和工商银行的资产管理规模

Blackrock和工商银行的总资产

如果把工商银行理财这部分算作工商银行的AUM, 按今日人民币中间价6.93换算,总计 3733亿美元,还入不了榜。而银行的资产中储户存款25064亿美元,是银行的负债,不是AUM。

而黑岩管理资产48900亿美元(2016年2季度),不算入公司资产中。

从这张图我们就可以看出资产管理公司和银行业务的区别。

财富管理(wealth management)

国内的财富管理公司/理财机构,比如诺亚,一般主要是代销产品,不是产品管理人,所以也不算资产管理。

但是有一些国际大投行,尤其欧洲的,会把私人财富管理部门的规模算入AUM,比如排行里的瑞银。

当然,国外的私行和国内的财富管理公司差别本身也比较大,比如:

收费方式:国外的私行是按照受托资产收客户管理费的;而国内的财富管理机构,是向产品发行方(也就是资产管理公司)收取渠道费的。

提供服务:国外私行提供服务更多,包括投资咨询、财务规划、税收规划等服务。

托管机构

什么叫托管机构呢?比如你投了某基金产品,基金公司会把你的钱和基金份额托管在托管机构那里,以保证投资人的财产安全。

一般,托管机构不应该算资产管理公司,因为他们不能主动管理这些资产。全球最大的托管银行为道富银行(State Street)。但道富也同时拥有资产管理业务,榜单中排名第4的就是道富资管部分的规模,不包括托管的资产规模。(科普下,不是只有银行才能做托管,而且不仅现金,证券也是可以托管的。)

P2P公司

真正意义的P2P肯定不是资产管理公司,既然是Peer to Peer, 那么P2P公司就只是个中间人,是不应该碰钱的,更别说做投资了。即使有些P2P实际操作手法类似银行,那也是存贷业务,而不是资管业务。如果你投的P2P公司称自己为资产管理公司,呵呵,你要小心了。

2

资产管理公司是受托管理别人的资产

资产管理公司一般是对外募集资金进行投资,并收取一些管理费作为盈利模式的。简单来理解,就是,管的是别人的钱。

如果是用自己的资本金来做投资的公司,我们一般会叫做它投资公司/家族办公室等,而不叫资产管理公司。比如巴菲特的Berkshire Hathaway,一般不会叫资产管理公司。

又比如中投,总资产规模8000多亿美元(15年年报数据),比榜单里很多机构都大呢。但是由于管理的是国家的钱,不接受其他人投资,我们一般直接叫主权财富基金,不会把他们算作资产管理公司。

拥有很多钱的这些“大户”,包括社保基金、保险公司、主权财富基金其实就是资产管理公司的典型客户,也是各大资产管理公司都要抢的客户。中投,就有部分资产是配置在榜单里的那些基金公司里的。

这里顺便说一下保险公司,刚才我们提到,储户的钱在银行那里是“负债”,所以银行不能拿储户的钱做投资,保险公司呢?保险公司收到的保费,也要提出一部分作为保险准备金(简单理解,就是准备赔偿给投保人的),所以这部分也是保险公司的“负债”。

然而,关键来了!和银行不一样,保险公司是可以拿一部分准备金去做投资的!而且在国外,保险公司受到的投资限制其实要比在国内小很多。

我们再回来看看榜单里的公司,其实无非这几类:

1、基金公司。全球资产管理行业里数量占比最大、整体规模最大的就是这类公司。比如榜单里排名前两名的 Blackrock和Vanguard,都是专业基金公司。对机构、个人提供公募基金、ETF等产品。

2、保险资产管理公司/部门。比如排名第5的安联和排名第13的安盛,分别附属于全球前两大的保险公司,除了管理保险公司的自有资产外,也可以管理第三方的资产,比如安联资产管理,也管理着多只公募基金产品。

3、投行的资产管理子公司/部门,其实主要业务和基金公司的也差不多,只是针对人群和所提供产品有所区别。比如中国人熟知的瑞银和高盛,产品主要针对的是机构和超高净值客户。

为什么这些资产管理公司这么大呢?

因为在国外,尤其美国,个人和机构理财都是配置金融资产为主。美国人的个人养老金账户401k, 投的就是这些资产管理公司的ETF ,公募基金等。

当然,个人的钱还不足以支撑整个资产管理行业,还有一大块,养老金(pension funds)、 保险资金,以及公司、大学之类的机构资金,也都会投资到这些资产管理公司。

对比下中国,就说你吧,你买公募基金吗?买ETF吗?你的公司买公募基金吗?这些情况就很说明问题了。

所以,中国暂时还没有诞生像黑岩这样的公司,跟整个金融市场的发展以及个人理财习惯是有很大关系的。并且,中国的资产管理行业和国际上的资产管理行业差别非常大,比如信托,就是一个典型的一个例子。

相关阅读:美国资产管理公司的启示

来源:点拾 作者:点拾朱昂

如果我们看美国的话,有一大批几十年的基金管理公司,从Vanguard ,Templeton,到Fidelity,Capital等。毫无疑问美国拥有一大批全球资产规模最大的基金公司。根据2013年底的数据,美国资产管理公司规模14.7万亿美元,其中13万亿来自于共同基金。其中有一个重要的时代背景:过去30年美国经济的高速发展,大幅甩开了日本,欧洲这些追赶者。这也导致美国企业受益于这30年的大发展,最终早就了一波大牛市。道琼斯指数在1980年还只有1000点,到了2000年突破了10000点,20年上涨10倍。这也导致家庭资产在共同基金的配置也大幅提高。从1980年的3%提高到了今天的25%。

另一个趋势是,费率的大幅下滑。记得有一年去调研嘉信理财(Charles Schwab)。他们说70-80年代出现了美国共同基金的“超市时代”。许多共同基金的管理费用很低,吸引了大量普通投资者。而过去20年,我们看到的是整个费率继续下滑,大量低费率的ETF崛起。无论是BlackRock, Templeton还是Vanguard,都有大量费率极低的ETF产品。省去了基金经理和投研团队的成本,而且能快速复制。所以过十年,美国资产管理行业中ETF规模大量崛起。

最后的结果是什么?行业集中度提高。因为大基金公司品牌大,渠道广,产品线也丰富,所以1995年到2012年,整个市场规模最大的5家资产管理公司市场份额从34%提高了40%。整个前25的资产管理公司,管理的市场份额达到73%。

绕的有些远,我们回到中国,说说前面没说完的问题。

商业模式决定了过去和未来?

前面说到了股灾发生。在股灾之前,整个中国资产管理行业一片欣欣向荣。我有一个朋友在股灾之前一个月发基金,市场部问他希不希望规模突破100亿。那时候市场需求非常好,随便一发都是几十亿,上百亿的规模(要知道,很多基金公司全部规模加起来也没有100亿)。私募基金也迎来了行业最黄金的一年,大量私募如同雨后春笋一般崛起。明天都有明星基金离开公募投入到私募浪潮。一切看上去都是那么美好,直到股灾的发生。股灾发生之后,有些公募基金管理公司的规模甚至低于股灾之前,而也有不少私募在存活了一年不到的时间就曲终人散,被清盘了。

我们先说说公募基金。下图是2006到2015年公募基金规模的变化。可以看到整个公募基金的规模一定是在牛市最高点达到顶峰的。这也和商业模式有关。公募基金主要还是靠管理费赚钱,规模越大收入越高。而且在牛市最癫狂的时候一定是基金最好发的,大量基金公司通过发行新产品完成了规模的跳跃。事实上,2007年牛市见顶后,如果仅仅看股票类资产规模的话,到了2014年还没有真正回到07年的水平。在七年的“熊市”中,基金公司的资产规模主要通过货币,债券等产品做大。

然而,公募基金也有一个问题:大部分公司的产品差异度不高。基本上市场就是股票型基金和混合型基金,后者的股票仓位底线会比前者更低。在这个模式下,公募基金规模要做大需要依靠比较强的销售渠道,以及明星基金经理的品牌效应。特别是要获得散户的认购,更需要那些在一年中表现特别出彩的基金产品。这会导致马太效应会加强:规模小的基金公司往往渠道不强,同时也养不起明星基金经理。

我个人觉得,对于未来公募基金新的产品发展方向可以是细分行业的指数。美国的百年老店Vanguard就是依靠指数做大,Blackrock过去25年能做大除了对BGI收购以外,就是依靠其量化指数产品。由于基金经理本身的业绩比较难以预测,未来大力推广指数和行业产品是一个大方向。目前市场上大部分行业产品还不够细分,投资范围还是太广。未来个人投资者的产品选择自主权应该会更大。如果看好互联网就买互联网行业基金,如果看好电动车就买电动车行业基金。而不是把家当交给基金经理,在业绩表现不好时,又去股吧上乱骂。对于基金经理来说,管理细分的行业也能让职业生涯更长,更可持续。不需要什么都懂,什么都学。把其所管理行业的基本面了解清楚,挖掘增长超过行业的公司就可以了。这也是为什么海外基金经理职业生涯长青的原因。

公募基金未来另一个方向是机器人行业崛起后,对于人工的替代。美国的Wealthfront已经开创了人工智能理财的先河,Vanguard也在大力推进人工智能理财产品。对于基金公司来说,其最昂贵的就是投研团队的人工成本。而单个明星基金经理未必能保证每年业绩都优秀。虽然每个人都说自己是自下而上选股,但有些人是看对了行业,有些是做对了波段,也有一些是熟悉的行业开始爆发。这其中的Alpha都有不确定性,但很少有人真正做归因分析。人工智能可以做一部分的替代,通过市场深度学习和算法把Alpha进行量化,代替一部分基金经理的职能。特别是对于中小基金公司来说,能节省大量的成本。

我们再说说私募基金。私募基金的商业模式并不追求规模,而是取得正收益后的业绩提成。我个人觉得未来长期能做大的私募基金必须牢记这一条Rule no.1。并不应该追求规模的增长。虽然短期能带来管理费,但是长期如果无法为客户赚钱,空有规模意义不大。私募要长期做大的另一个条件是,基金经理把其当做长期的事业去做,而不是赚一把钱走人。2015年大牛市的时候,许多炒过两年股票的半职业股民都发了私募产品,雪球上许多大V都是通过自己影响力发私募。其中大部分人并没有真正理解投资,也没有自己的框架体系。最终就是为了牛市中“加一把杠杆”。

投资最终是内心世界的反映。无论是国内还是海外,那些真正做大的还是长期把私募产品当做一个事业来做的。而不是看到好机会就想用来发一把财的。海外许多对冲基金到了一定规模都不希望扩张规模了,甚至把钱退还给投资者。国内虽然在2015年整体规模大幅提高,但是对比中美两地的财富和私募基金规模,空间还是会很大。未来中国应该会出现一批100亿美元规模以上的私募基金。

还有两个因素会对私募基金做大有启示:1)注重回撤。我们发现其实很多做大的私募并没有特别华丽的单年业绩,但其回撤比较小。绝对收益的核心就是不要死。死掉一次,就什么都没了;2)拿到“优质的钱”。国内许多规模比较大,生存条件比较好的私募都是拿到“长钱”。特别是海外养老金的钱。这些钱本身对于收益预期不高,不容易赎回,一旦拿到成为比较稳定的资产,也能给基金经理充分的时间。不需要每天在市场中搏杀概念。

最后一点重要的是利益分配。如何把私募基金中各个股东方,研究员和基金经理的利益分配问题解决。长期看,仅仅靠一个人的力量是无法长期觉得优异的回报。私募基金要成为长跑冠军必然需要优秀的合伙人加入,以及留住优秀的人才。在利益分配上,能否体现“集体利益”,把关键人物留住是一门学问。此外,合伙人之间必须要有相同的价值股,虽然投资理念可以有差异。