存款利率一降再降,买房收租和存银行哪个更划算?(存款利率一降再降,我们还能投资点啥?)

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 03:22:37

“降息潮”蔓延,继六大行下调存款利率后,12家股份制银行也陆续下调人民币存款利率。

近日,各家股份制银行调整存款利率,调整后活期存款年化利率为0.2%,与六大银行持平,其他各档定期存款利率大部分略高于六大银行,二年期、三年期、五年期定期存款利率下调幅度相对较大,五年期整存整取挂牌利率最高为2.8%。

面对存款利率下调,如何做好资产多元化配置,成为储户及投资者关心的话题,从存款、理财、保险、基金,到购置房产自住或收租,哪种方式更能平衡风险和收益?

业内机构认为,存款利率下调,对储户的吸引力减弱,“存款搬家”现象或将强化,个人有可能将存款资金转移至消费投资等活动,银行理财等低风险资管产品或将迎来增量资金。此外,从部分城市的租金收益率看,存款利率下调对居民买房收租的意愿或有一定刺激作用。

长期限存款利率下调显著

本次银行“降息潮”始于国有六大行。6月8日,六大行先后更新人民币存款挂牌利率情况,活期、定期存款利率均有所下调,中长期定期存款下调幅度更大。

工行、农行、中行、建行、交行人民币活期存款利率下调至0.2%;定期存款方面,三个月、六个月、一年、二年、三年、五年期年利率分别为1.25%、1.45%、1.65%、2.05%、2.45%、2.50%。邮储银行调整后,活期存款挂牌利率继续和五大行保持一致,三个月、六个月、一年、二年、三年、五年期年利率分别为1.25%、1.46%、1.68%、2.05%、2.45%、2.50%。

继国有六大行后,12家全国性股份制银行也跟进官宣,6月12日起下调部分人民币存款利率,调整后活期存款年化利率与六大银行持平,其他各档定期存款利率略高于六大银行,二年期、三年期、五年期定期存款利率下调幅度相对较大,五年期整存整取挂牌利率最高为2.8%。

广发证券表示,本次存款利率下调,呈现出定期下调幅度大于活期、长期限存款下调幅度更大的特征。今年以来,企业与居民定期存款占境内存款比重从2022年末的51%持续上升至53%,远高于疫情前2018-2019年均值44%左右的水平,也高于2021年的49%。

那么,银行“降息潮”下,居民如何更好地进行资产配置,储蓄及投资偏好是否会有变化?

中信证券认为,存款利率上限下调,储户获得的利息收入减少,存款作为资产配置选项的吸引力也随之下滑。央行最近进行的问卷调查结果显示,由于居民收入信心回暖,消费、投资等场景恢复,居民储蓄意愿较去年年末已经边际减弱,银行理财等低风险资管产品或将迎来增量资金。

广发证券表示,今年4月以来,中小银行降息过程中,存款搬家至理财现象已然明显。2023年4月,居民存款下降约1.2万亿元,同比少增4968亿元,而理财规模增加1.2万亿元。资金流向现金类理财产品,对同业存单、短期限利率债和短期限信用债需求增加。

存钱和买房收租谁更划算?

银行存款利率下行,在房地产市场也引发波澜,不少中介开始宣称“买房收租回报率高过存银行”。

近日,一条关于广州保利天汇公寓的投资收益的朋友圈在网络上受到关注,该条朋友圈内容显示,该公寓产权50年,带装修交付,按照总价60万元,月租金2500元计算,每年的租金回报是3万元,每年的投资回报率即能达到5%,而当前银行的固定存款利息仅2.75%。

广州市一名房产中介向第一财经证实了上述信息的真实性,他表示,保利天汇公寓位于广州市天河区天河智慧城附近,单价3万元/平方米左右,面积大小21平方米,交房之后租金能达到2500元/月,如果非全款购买,最低首付可以低至6万元,剩下的贷款利率为4.9%。值得注意的是,记者翻看租房平台发现,同片区内,比保利天汇面积更大,距离地铁更近的不少房源租金不及2500元/月,而上述5%的投资回报率也存疑。

那么,各大城市租金收益率到底如何?把钱用来买房收租,收益能否跑赢存银行吃利息?

诸葛数据研究中心高级分析师关荣雪表示,存款利率下调对居民买房收租的意愿具有一定刺激作用,今年不少城市也降低了购房门槛。但不可否认,并不是大部分城市都能实现或满足买房收租投资意愿,东部沿海重点一二线城市的租金回报率尚处于低温区,不适合以出租方式达到回本目的;西北、西南部分城市租金回报率则偏高,如成都、银川等。

租金回报率,指年租房获得的租金收入同房屋成本的比值,是判定房子是否值得投资的重要指标,该比值越大越值得投资。在国际上,租金回报率3%-5%为合理水平,租金回报率在5%以上的城市,是有价值购买并且出租的,租金回报率在3%以下的城市,房价水平过高不适合通过出租来达到回本目的。

诸葛找房数据研究中心监测数据显示,2022年中国重点50城租金回报率为1.94%,八大经济圈中,环渤海经济圈租金回报率独升,其余全线下降。西北城市以2.72%的租金回报率居首,长三角经济圈租金回报率为1.74%,环渤海经济圈租金回报率为2.04%。

具体到城市,银川2022年租金回报率为3.92%,领跑50城;乌鲁木齐、桂林紧随其后,租金回报率分别为3.25%和3.24%;成都作为热度较高的二线城市租金回报率也位居前列,为2.57%;厦门、东莞、宁波、苏州、杭州、南京、上海等长三角城市,租金回报率则较低。

租房收益吸引力仍不够

第一太平戴维斯深圳公司董事总经理吴睿认为,一线城市住宅租赁的投资回报率比较低,特别是豪宅,投资回报率不足2%。因此,将存款用来买房租赁以获得更高的投资回报,这样的观点在一线城市是不成立的。“目前购房者对房地产市场普遍存谨慎的态度,而存款利率只是影响房地产的其中一个因素,下调并不会引发大量的房地产投资需求。”

吴睿还表示,从过去住宅的投资逻辑来看,购房者主要还是看重房产本身的增值空间,对房产增值的期待值是大于收租的。所以,对房产的投资需求主要取决于市场有没有进一步回暖,房价是否有稳步上升趋势。但从房产增值角度看,对房产进行长期投资,投资回报率应该是比存款要高的,过去的历史经验、全球的经验都能证明这一点。

广东省规划院住房政策研究中心首席研究员李宇嘉认为,一线城市房价处于高位,购房出租的投资回报率仅在1%左右,明显不如存款利率高,将存款用来买房出租,在一线城市并不是一个好的投资方式,同时还要考虑房子的持有成本,如按揭贷款成本、房屋折旧成本等。如果购房没有按揭贷款,全款买房,几百万元一次性投入房地产,那么该资金投入其他理财产品的机会成本也是需要考虑的。

同策研究院研究总监宋红卫表示,银行近年来盈利能力持续下降,叠加房企暴雷及城投债务问题,银行的风险也在上升,银行降低存款利率,首先对银行是利好,降低了银行成本,保护了银行的利润空间。站在房地产行业角度来看,目前银行降低的是存款利率,并非LPR下的房贷利率,对居民购房影响不大。居民存款在4月份以后开始下降,用途为购买理财,可以看到居民资产配置的用途在于稳健的投资收益产品。

上海中原市场分析师卢文曦告诉第一财经,个人投资者与机构投资者不同,追求的还是买房子升值这部分收益,现在一些城市租房收益率并不高,买房贷款利率也比较高。存款利率下调,主要是引导居民消费、降低企业生产成本,现在租房市场租金也有下跌压力、甚至空置情况,买房收租反而是不划算的,除非是机构资金量大,看中稳定的现金流回报,然后再靠物业升值。

来源:雪球App,作者: 泉果基金,(https://xueqiu.com/8533938775/282896507)

这届中国人太能存了!存款真这么香吗?

近日,一组金融数据上了热搜:据央行数据,从2020年初到2024年1月,中国住户存款累计增加58.24万亿元,相当于2009年到2019年的新增存款总和。甚至还出现了“特种兵式存钱”——为了更高的存款利率,从一个城市到另一个城市存款。

银行存款真这么香吗?

或许过去曾经如此,但随着定期存款利率连连下调,高利率已成往事,吃银行利息也没那么香了。

2022年9月份以来,全国主要商业银行三次调整存款利率,存款利率也随之降到了70多年来的历史最低。目前,国有四大行一年期存款利率只有1.45%,即便是3年和5年期的中长期存款,利率也只有1.95%和2%。这也难怪为什么“存款特种兵”们要开启“暴走”模式奔赴外地去存款了。

低利率环境下,我们还能投资点啥?

低利率环境下,存款、理财收益下降,股票市场波动又比较大,对于风险偏好较低的投资者来说,还能投资点什么呢?

债券型基金或许是个不错的选择。

近20年来,代表债券整体表现的$中证全债(CSIH11001)$ 屡创新高,实现了4.48%的年化收益率,年化波动率和区间最大回撤分别为1.70%和-4.28%。债券类资产在保证一定稳健性的同时获得了相当可观的回报,对于风险偏好较低的资金具备较大吸引力。

注:(H11001.CSI)年化收益率、年化波动率与区间最大回撤数据来源于Wind,时间区间为:2004/01/01-2023/12/31。指数表现不代表具体基金表现,过往表现不代表未来。

在这两年的债牛行情下,债券型基金的吸引力更加凸显。尤其2023年以来,权益市场波动不断,债券市场却暖意融融,2023年年度涨幅达5.23%,今年以来更是在不断持续创历史新高,开年至今已累计上涨2.31%。

注:数据来源:Wind,时间区间:2023/01/01-2023/12/31,今年以来时间区间:2024/01/01-2024/03/08

涨了这么多,还能买吗?

我国市场利率持续走低,这是债券市场迎来小牛行情的主要原因之一。当市场利率下降时,债券价格则会上涨。近期10年期国债收益率更是一度跌破2.3%,创近20年来新低。

没有一种资产能永远上涨、没有风险,债券也是如此。涨了这么久,短期内债券确实存在回调的可能性。

但整体而言,债券市场还是“牛长熊短”,走势相对比较平稳。

以为例,回顾近10年的走势,每一次大的回调,持续时间相较于股市来说要短很多,幅度也有限,并且每次的回调都慢慢迎来了修复。

图1:与走势图

注:(H11001.CSI)与(000300.SH)走势数据来源于Wind,时间区间为:2014/01/02-2024/1/2。指数过往表现不代表未来。

而从中长期来看,债券市场整体仍处于较为有利的环境中,长期向好的趋势仍然不变。

一方面,在中央政府加杠杆的背景下,政府更有意愿维持宽松的货币政策,资金利率长期维持在低位区间的概率较大,有望持续利好债市。

另一方面,“资产荒”环境下,机构仍有增配债市需求,即使后续债市出现调整,幅度也会相对有限。经济增长放缓、地方化债导致高息城投债日趋消失等原因,阶段性加剧了“资产荒”现象。在此背景下,如果债市出现调整,可能反而成为布局机会,进一步点燃机构“买买买”的热情。

债券型基金如何选?

债券型基金种类繁多,投资标的纷繁复杂,风险水平也不尽相同。如何选择,成为了我们普通投资者的一大难题。

图2:琳琅满目的债券型基金大家族

一些投资者们喜欢“看线买债基”,觉得收益越高的债基就是好债基,最好净值曲线“45度向上”,但却忽视了背后暗藏的风险。

一般来说,提高债券收益的方法主要有以下三种:

①拉长债券久期。

久期指债券收回本息所需要的时间。拉长债券久期可以简单理解为将基金持有的短债替换成长债。一般情况下定期存款的时限越长,存款利率越高,债券也是如此,久期越长,收益率越高。理论上来说一直持有长债比持有短债收益率会更高。

虽然收益率高了,但长债的风险往往也比短债要大,因为长债对利率变动相对更为敏感。当遇到市场利率提高,那么债券型基金的回撤也会更大。

②信用下沉。

所谓信用下沉就是持有高风险债券。一般情况下,违约风险越高的债券收益率也越高。想象一下,如果你要给一个信用不太好的人借钱,那是不是一定会收更高的利息?债券也是如此。

信用下沉虽然短期能提高收益率,但暴雷的风险也会大大提高。如果不幸遇到了债券违约,那面临的亏损也是巨大的。

③提高杠杆率。

基金经理把资金投资于债券后,再将债券质押给相应的金融机构,从而获得资金,然后用这些资金买入更多的债券。

提高杠杆率是一把双刃剑,虽然可以在债券牛市时获得更高收益,但在债券市场表现不佳时亏损也会更大。因此对杠杆率的调节与把握是债券投资中非常关键的一环。

可以看出,高收益的背后也可能隐藏着高风险,如果只看收益率买债基,有一定概率会在债市回调过程中面临较大的波动。所以我们在挑选债基时,除了看到表面的收益、回撤情况,也要关注背后的风险。

介绍一只严控风险的二级债基

如果你想入手一只严控风险的债基,即将发行的

$泉果泰然30天持有期债券A(F020855)$

$泉果泰然30天持有期债券C(F020856)$

或许可以成为一个选择。

【稳健策略,严控风险】

作为一只二级债基,泉果泰然将以不低于80%的债券作为底层资产,债券部分以利率债为主①,灵活调整久期,严格控制信用风险,合理运用杠杆。同时,泉果泰然保留了0-20%的权益仓位,基金经理坚持绝对收益理念,力求控制组合波动,积攒一定安全垫后,根据市场情况谨慎建仓。要知道目前的风险溢价已经处于近十年来87.28%分位点的高位,股票市场性价比还是不错的。(数据来源:Wind,截至2024/3/12)

注:①利率债为主要投向仅基于现行市场的判断,不代表仅投资利率债或者主要投资利率债等任何承诺或者保证,本基金可投资的债券种类包括但不限于国债、地方政府债、金融债、企业债、公司债、可转债等,具体以产品合同为准。

【戴骏掌舵 代表产品曾获明星基金奖】

拟任基金经理戴骏,11年证券从业经验,6年投资管理经验。代表产品xx添瑞中短债,获《证券时报》2022年度五年期持续回报普通债券型明星基金奖,期间收益率19.00%(管理区间2017/9/15-2022/2/19)。

注:《证券时报》2022年度五年期持续回报普通债券型明星基金奖发布时间为2023/6/7。数据来源于定期报告。xx添瑞:期间收益率指产品2017/9/15-2022/3/31复权收益率,同期业绩比较基准为16.58%,戴骏与其他基金经理共同管理区间为2017/9/21-2022/2/19。基金经理过往业绩并非个人成果,与所属平台整体投资研究、风险管理等方面能力密切相关。

【30天持有,申赎灵活】

产品流动性强,持有满30天随时可赎回,免收赎回费。

投资中,往往“鱼和熊掌不可兼得”,但如果你既想要策略稳健、严控风险,又想要申赎灵活,同时还不想错过权益市场的复苏机会,那么泉果泰然或许可以能满足你的既要又要。

#债基配不配# #债券基金#

戴骏管理的其他产品业绩如下:

xx添瑞(005010) 2017/9/1-2017/12/31、2018-2021年度、2022/1/1-2022/3/31的区间收益率、比较基准分别为1.15%/0.28%、5.39%/5.56%、3.73%/3.39%、2.95%/2.37%、3.69%/3.27%、0.66%/0.63%。xx元禧(210006)与其他基金经理共同管理区间为2017/6/27-2022/2/19,2017-2021年度、2022/1/1-2022/3/31的区间收益率、比较基准分别为-2.40%/1.56%、0.01%/1.91%、8.02%/10.40%、16.72%/7.97%、8.32%/3.69%、-4.84%/-2.53%。xx元盛(004333) 2016/9/1-2016/12/31、2017年度、2018/1/1-2018/3/31、2019-2021年度、2022/1/1-2022/3/31的区间收益率、比较基准分别为-1.9%/-1.48%、-0.55%/0.24%、2.04%/1.88%、2.24%/4.59%、6.67%/2.98%、5.64%/5.09%、0.49%/0.77%。xx添利(002586) 2017-2021年度、2022/1/1-2022/3/31的区间收益率、比较基准分别为0.40%/1.51%、6.57%/8.15%、5.61%/5.48%、10.71%/3.42%、7.03%/4.70%、-3.81%/0.27%。xx持久增利(162105)与其他基金经理共同管理区间为2016/10/22-2018/7/7,2016/9/1-2016/12/31、2017-2018年度的区间收益率、比较基准分别为-1.01%/-1.31%、-1.75%/1.25%、-8.09%/6.35%。xx添荣纯债(004033)2020-2021年度、2022/1/1-2022/3/31的区间收益率、比较基准分别为4.65%/0.26%、3.82%/1.99%、-2.92%/0.15%。xx添益(003163)与其他基金经理共同管理区间为2021/10/21-2022/1/27,2021/9/1-2021/12/31、2022/1/1-2022/3/31的区间收益率、比较基准分别为1.13%/0.58%、0.83%/0.12%。

风险提示:本基金每份基金份额设置30天锁定持有期,持有人在锁定期内不能申请办理赎回及转换转出业务。本基金是一只二级债基,通常情况下其预期收益与风险高于货币市场基金和纯债基金,低于股票型基金和混合型基金。投资本基金可能面临:市场风险、流动性风险、操作风险、管理风险,参与国债期货、信用衍生品的风险,投资资产支持证券、标的股票、存托凭证等产生的特有风险。基金过往业绩不预示未来表现,管理人管理的其他基金业绩不构成本基金业绩的保证。基金有风险,投资须谨慎。基金管理人不保证基金一定盈利,也不保证最低收益,投资者在投资前请认真阅读《基金合同》《招募说明书》等法律文件及相关公告。本基金管理人评级为中低风险等级(R2),适合稳健型(C2)及以上的投资者,具体风险评级结果请以销售机构评级为准。本基金由泉果基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

今年6月,六家国有大行集体下调存款挂牌利率,掀起新一轮存款降息潮。通过本轮调整,六家国有大行各类存款挂牌利率均降至2.5%及以下水平。不少储户感叹“幸好存得早”,也有不少投资者开始发愁:存款利率一降再降,闲钱该如何投资?

早在2022年1月1日,随着资管新规的正式落地,保本型理财产品将正式退出市场, “卖者尽责、买者自负”成为理财市场的新阶段。在存款利率不断下调的当下,仅靠银行存款,似乎已经无法满足部分投资者的理财需求。在风险承受范围内,将资金分配到不同的领域进行多元化资产配置,或许是较好的解决方案之一。

如果您有一笔“闲钱”需要打理,但不知道该怎么投;

如果您期待收益“适度高于货基”,但又不想承担太大损失;

或许可以考虑配置中短债基金!凭借较低风险和较好流动性的优势,中短债基金成为不少投资者闲钱理财的“好帮手”。那么,中短债基金业绩表现如何?

数据来源:Wind,2018.6.30-2023.6.30

数据来源:Wind,2018.6.30-2023.6.30 从近五年走势来看,短期纯债和中长期纯债基金指数收益率均跑赢了沪深300指数。沪深300指数波动较大,而短期纯债和中长期纯债基金指数波动相对较小。

如何挑选中短债基金?

对于普通投资者,如何才能挑选到合适的中短债基金呢?以下三点供大家参考:

1、看过往业绩表现

如果一只基金经历过市场考验,或许更有助于全面地观察它在不同市场趋势下的运作模式、回撤控制能力。除了观察基金的历史收益表现,也需要观察产品业绩的波动性情况。能够保持相对稳定业绩和较低波动的基金产品,或许值得关注。不过,值得注意的是,历史业绩并不能代表未来收益表现哦!

2、看投资策略

在选择中短债基金时,基金的整体配置方向,尤其是债券信用评级也同样值得考量。严格控制产品投资债券的评级,或许更能够严控风险和波动,追求较好的投资体验。

3、看基金经理

一只中短债基金的优质与否与掌舵的基金经理也有很大关系。经验丰富、投资能力强的基金经理,值得投资者关注。

中融盈泽中短债A

专注纯债,助力闲钱理财

本基金重点投资于中短债主题证券,不投股票,通过精选企业债、金融债等风险较低的债券品种,以AA+以上中高等级债券配置为主,力争满足投资者追求长期资产稳定增值的需求。

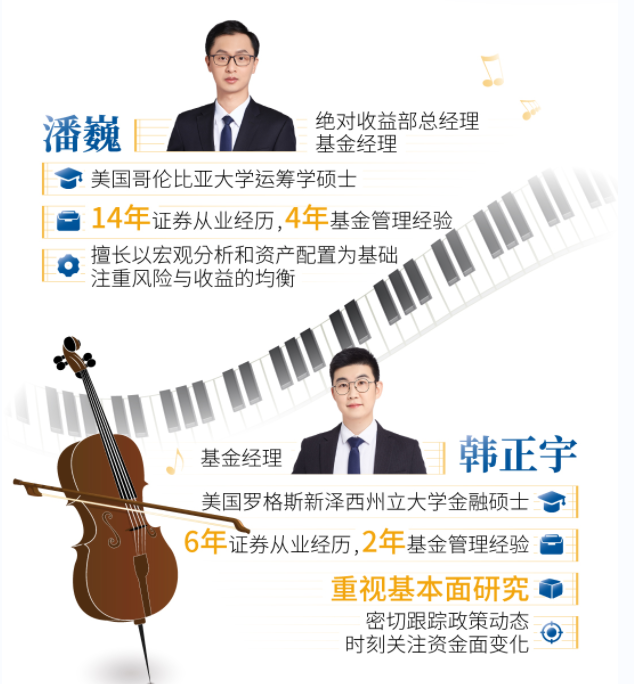

双将联袂,行稳致远

过往业绩突出

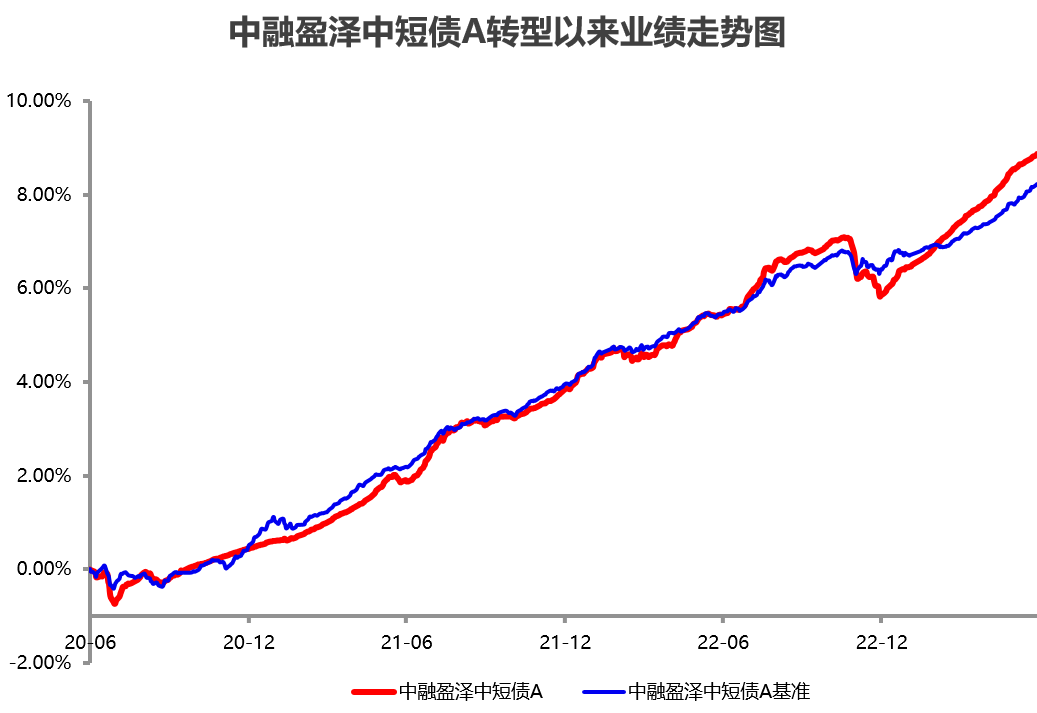

中融盈泽中短债A于2020年6月17日转型,截至2023年6月13日总回报达8.88%,同期业绩基准8.22%,近一年同类排名25/111。

数据来源:中融基金,经托管行复核,截至2023.6.13;排名数据:截至2023.6.9,银河证券(2023.6.9发布)。中融盈泽中短债A/C成立于2020.6.17,2020-2022年收益率为0.53%/0.38%、3.61%/3.31%、1.96%/1.65%,同期业绩比较基准收益率为0.86%、3.27%、2.49%,基金经理说明:2017.3.27-2017.8.31为秦娟管理,2017.7.10-2019.5.8为李倩管理,2020.6.17-2022.4.11为王玥管理,2022.4.11至今为韩正宇管理,2022.7.18至今为潘巍管理。

数据来源:中融基金,经托管行复核,截至2023.6.13;排名数据:截至2023.6.9,银河证券(2023.6.9发布)。中融盈泽中短债A/C成立于2020.6.17,2020-2022年收益率为0.53%/0.38%、3.61%/3.31%、1.96%/1.65%,同期业绩比较基准收益率为0.86%、3.27%、2.49%,基金经理说明:2017.3.27-2017.8.31为秦娟管理,2017.7.10-2019.5.8为李倩管理,2020.6.17-2022.4.11为王玥管理,2022.4.11至今为韩正宇管理,2022.7.18至今为潘巍管理。 后市怎么看?

从短期来看,降息以来稳经济政策出台预期逐渐升温,“预期”和“现实”的博弈或再度展开。同时,央行货币政策料将继续保持流动性合理充裕,骤然收紧和进一步宽松的概率均不高。

我们认为,短期内债市仍将维持震荡格局,债券资产或仍具备长期投资价值。我们将继续重点关注久期适当的中高评级信用债,并重视组合流动性管理。坚持稳健投资风格,严控信用风险。密切关注货币、财政政策动向,择机把握流动性较好的中长端利率品种的交易性机会。

基金经理说明:潘巍2009.6-2013.9曾任中信证券资管部股票研究员、债券研究员;2013.9-2015.8曾任中华联合保险资管中心投资经理;2015.8-2016.11曾任华夏基金机构债券投资部投资经理;2016.12-2022.3曾任安信基金固收部投资经理、基金经理。2022.3加入中融基金,现任绝对收益部总经理、基金经理。韩正宇2015.7-2017.5曾任光大银行流动性管理处流动性管理岗,2017.5-2020.5曾任人保资产交易员、基金经理助理;2020.5加入中融基金,现任绝对收益部基金经理

基金经理管理的中融基金同类产品如下:中融益海30天滚动持有短债成立于2022.04.26,2022年度收益率为1.38%/1.22%,同期业绩比较基准收益率为1.32%,基金经理说明:2022.04.26至今为韩正宇管理,2022.11.02至今为潘巍管理;中融融盛双盈一年封闭债券成立于2022.08.31,截至2023.03.31收益率为-0.18%/-0.41%,同期业绩比较基准收益率为-0.40%,基金经理说明2022.08.31至今为哈默管理,2022.08.31至今为钱文成管理,2022.09.14至今为潘巍管理;中融益泓90天滚动持有债券成立于2022.06.21,截至2023.03.31收益率为2.39%/2.21%,同期业绩比较基准收益率为1.77%,基金经理说明2022.06.21至今为朱柏蓉管理,2022.07.18至今为潘巍管理;中融恒惠纯债成立于2018.12.27,2019-2022年度收益率为3.00%/4.12%、4.11%/4.14%、4.16%/3.84%、3.93%/3.62%,同期业绩比较基准收益率为1.31%、-0.06%、2.10%、0.51%,基金经理说明:2018.12.27-2020.03.05为王玥管理,2019.05.10-2021.07.27为哈默管理,2021.07.27至今为韩正宇管理;上述数据来源:中融基金定期报告。

风险提示:基金有风险,投资需谨慎。基金管理人评估的本基金风险等级为R2-中低风险,适合C2及以上投资者。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益,基金过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资者应根据自身风险承受能力,审慎决定是否参与基金交易及相关业务。在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资者认购(或申购)基金时应认真阅读基金合同、基金招募说明书和产品资料概要等法律文件。本产品由中融基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

因为你的分享、点赞、在看 我足足的精气神儿!

因为你的分享、点赞、在看 我足足的精气神儿!