有人平稳抗跌有人大涨大落 哪款养老产品适合你 ?丨21理财私房课(有人把夫妻九不能,整理出来了,千万要记住了。)

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 03:22:02

南方财经全媒体记者 唐曜华 上海报道

随着个人养老金试点正式开启,目前个人养老金账户可投资的基金、保险产品名录均已公布,40家基金公司旗下的129只养老目标基金入选,均为混合型FOF基金,个人养老金可购买这些养老目标基金的Y份额。

个人养老金可投资的银行养老理财产品名目虽然尚未公布,但参与发售养老理财产品试点的银行理财机构已纳入首批开办个人养老金业务的机构名单。个人养老金可投资的部分养老理财产品很可能从试点发行的养老理财产品中产生。

那么这些养老产品的历史表现如何?在经历债市大跌风波中表现出的抗风险能力又怎样?

本期《21理财私房课》带你详细比较。

部分养老理财产品净值逆市上涨

养老理财产品自从去年9月试点以来,已经试点一年多。大部分养老理财产品为今年发行,据南财理财通(https://gym.sfccn.com/)数据,光大理财发行的混合类理财产品颐享阳光养老橙2027第1期今年以来净值增长率最高,达4.15%。有6只理财产品今年以来单位净值增长率超过3%。排名前五的养老理财产品中有4只为混合类理财产品,或受益于股市反弹行情。

今年以来单位净值增长率居前的养老理财产品一览

不过,近期债市波动,带动银行理财产品净值回撤,养老理财也未能幸免。

据南财理财通(https://gym.sfccn.com/)数据,截至11月28日,51只存续的养老理财产品(理财产品不同份额分开统计)当中,有25只养老理财产品近1月单位净值增长率为负。截至11月25日,单位净值破净的养老理财产品有9只,其中农银理财、招银理财、中邮理财、建信理财各两只。

近一个月净值跌幅居前的养老理财产品有招银理财的招智无忧(五年持有)1号、建信理财的安享2022年第12期、安享2022年第11期等。其中招智无忧(五年持有)1号、安享2022年第12期的单位净值已经破净。

市场大跌中,也有一些养老理财表现得比较顽强,抗跌能力较其他产品更强。据南财理财通(https://gym.sfccn.com/)数据,截至12月1日,有20只养老理财产品今年以来最大回撤小于0.1%,其中有13只养老理财产品今年以来最大回撤为0,部分养老理财产品在经历今年股市债市大幅波动后净值仍逆市上涨。

从10家养老理财产品发行机构的养老理财产品今年以来最大回撤平均值来看,交银理财、工银理财、光大理财的养老理财产品今年以来最大回撤平均值相对较低,表现出较强的抗风险能力。

养老理财产品发行机构的今年以来最大回撤平均值

分散投资有效抗跌

养老理财产品大多数投资性质为“固收+”,混合类数量排第二。“固收+”养老理财产品投资权益类资产的比例通常不高,大部分资金投向了债券和非标等债权类资产。此外,由于养老理财产品期限普遍在5年以上,因此普遍配置了长期限债券,比如永续债、银行二级资产债等,这些正是近期债市大跌风波中下跌较多的品种,养老理财产品也因此 “受伤不轻”。

举例而言,截至今年9月末,建信理财安享固收类按月定开式(最低持有5 年)养老理财产品、建信理财安享固收类封闭式养老理财产品2022 年第4期的前十大持仓中均持有不少永续债,此轮债市大跌中这些永续债跌幅不小。“建信理财安享固收类封闭式养老理财产品2022 年第4期今年9月末持有的“22 中国银行永续债 02”11月18日净值较11月9日净价下跌2.16%,截至11月15日, 该理财产品近一个月净值下跌0.43%。

还有一些养老理财产品除了持有永续债外,还持有次级债券。比如招银理财招睿颐养睿远稳健五年封闭 3 号固定收益类养老理财产品今年9月末前十大持仓中也有永续债,以及不少商业银行次级债券。其中“19 工商银行二级 01”在11月8日-11月18日期间下跌了1.05%。该产品的该公司的非标资产中则有不少融资客户为个人的证券受益权或员工激励类融资。截至11月18日,招银理财招睿颐养睿远稳健五年封闭 3 号固定收益类养老理财产品近一个月累计净值下跌0.65%。

近期债市大幅波动期间股市反而企稳向上,因此拖累养老理财产品净值表现的主要为债券投资部分,其中的权益资产则有效平滑了净值,此种市场行情显示出了分散配置的积极效果。

从实际表现看,纯固收类养老理财产品和“固收+”养老理财产品在此轮债市风波中净值回撤幅度相对较大。近一个月最大回撤居前十的养老理财产品中,其中有8款为“固收+”或纯固收类养老理财产品。

也有部分“固收+”理财产品和混合类理财产品近一个月表现相对较佳,从公开信息看,可能主要是做了更分散的大类资产配置。如工银理财的颐享安泰固收封净养老系列,该系列中两个产品最近一个月净值都有所上涨,分别上涨了0.27%和0.21%(11月23日较10月26日净值变动幅度)。

从产品说明书来看,该产品以大类资产配置为指引,合理配置固定收益、权益等资产,投资固定收益类资产的比例为80%-100%,投资权益类资产和金融衍生品的比例区间均为0%-20%。目前该产品尚未在网站披露运作报告,尚不清楚具体持仓组合。

今年以来仅3只养老目标基金回报为正

今年养老目标基金也遭遇较大挑战。据Wind数据,129只个人养老金基金关联的142只养老目标基金(不同份额分开列,下称“关联养老目标基金”)。近三个月无一只关联养老目标基金回报为正,近6个月有24只基金回报为正,今年以来(截至11月30日)回报为正的关联养老目标基金仅3只。

分别为广发安泰稳健养老一年持有A、南方富祥稳健养老目标一年持有A、广发安裕稳健养老目标一年持有A,今年以来回报分别为0.1%、0.51%、1.14%。从投资范围来看,这三只基金投资权益类资产的比例均不高,最多不超过25%,均为R2中低风险基金。

今年以来回报前十的关联养老目标基金

(数据来源:Wind;数据截止日期:11月30日)

虽然今年以来收益表现不佳,但相比基准而言仍有41只基金超越基准收益率。

截至11月30日,今年以来区间净值超越基准收益率最多的关联养老目标基金是华商嘉悦平衡养老FOFA,其次是招商和惠养老目标日期2040三年持有A和华商嘉逸养老目标日期2040三年持有A,三只基金区间净值超越基准收益率超过6.5%。

今年前11个月区间净值超越基准收益率的关联养老目标基金前十

(数据来源:Wind ;数据截止日期:11月30日)

据Wind数据,截至11月30日,有49只关联养老目标基金破净,有4只关联养老目标基金成立以来浮亏幅度超过10%,分别为泰康福泽积极养老目标五年持有A、民生加银康泰养老目标日期2040三年持有A、农银养老2045五年A、建信普泽养老目标日期2040三年持有A。

从成立以来的几何平均收益率(计算周期为年)来看,几何平均收益率最高的是华夏养老2045三年A份额和C份额,其次是汇添富养老2050五年A。共有11只关联养老目标基金的成立以来几何平均收益率超过20%。这些基金的成立时间普遍在2019年或2018年,赶上了A股2020年-2021年的反弹行情。

成立以来几何平均收益率最高的关联养老目标基金前十

(数据来源:Wind;数据截止日期:11月30日)

从风险收益指标夏普比率来看,近一年关联养老目标基金的夏普比率均为负。从成立以来的夏普比率(计算周期为年)来看,仅2020年以前成立的70只关联养老目标基金有数据,其中夏普比率大于1的有37只,夏普比率最高的是富国鑫旺稳健养老一年A,其次是招商和悦稳健养老一年A份额和C份额,夏普比率分别为3.4、2.83、2.68。

成立以来夏普比率居前的关联养老目标基金一览

(数据来源:Wind;数据截止日期:11月30日)

波动率也是投资者的一个重要参考指标。

据Wind数据,今年以来年化波动率(计算周期为月)居前三的关联养老目标基金有中欧预见养老2050五年A份额和C份额,工银养老2050五年A。年化波动率分别为19.56%、19.55%、18.32%。今年以来年化波动率最小的三只关联养老目标基金为汇添富添福瑞享稳健养老目标一年持有A、中欧预见稳健养老一年持有A、嘉实悦康稳健养老一年持有A。这三只基金虽然今年以来回报为负,但浮亏幅度较小,不超过2%。

今年以来年化波动率居前的关联养老目标基金一览

(数据来源:Wind;数据截止日期:11月30日)

养老基金、养老理财差异大

对比来看,个人养老目标基金风险等级以中风险为主的特点,养老理财产品为迎合银行投资者风险偏好低的特点,普遍以中低风险为主,在资产配置上以固收类资产为主,权益类资产为辅,并且严格控制权益类资产仓位。

由于这种区别,养老理财产品最大回撤幅度远小于基金。

据南财理财通(https://gym.sfccn.com/)数据,今年以来最大回撤排第一的是一只混合类理财产品,回撤幅度3.3%,剩下的养老理财产品今年以来最大回撤幅度均在1%以下。小于关联养老目标基金动辄超过10%的最大回撤幅度,50%的关联养老目标基金今年以来最大回撤幅度超过10%,75%的关联养老目标基金今年以来最大回撤幅度超过5%。

与此相应,关联养老目标基金虽然风险普遍更高,波动更大,但能博取的收益也可能更高。截至11月30日,有51只关联养老目标基金成立以来的几何平均收益率(计算周期为年)超过10%,占比35.9%。

也正因这种区别,养老理财受债市波动影响较大,个人养老基金的大部分关联养老目标基金则主要受股市影响更大。142只关联养老目标基金当中,有104只今年以来的最大回撤区间在1月-4月份,有17只最大回撤区间横跨今年1到10月。

显然,今年前4个月以及7-10月的股市大幅波动是造成大部分关联养老目标基金净值大幅回撤的主要因素。近期的债市大幅波动对关联养老目标基金冲击不大,有113只关联养老目标基金在近1个月回报为正收益,其中32只回报超过2%。近1个月回报为负的关联养老目标基金的浮亏幅度也并不大,大部分在1%以下。

相比而言,截至11月30日,养老理财产品近1个月单位净值增长率为负的比例更高,达到57%,近1个月单位净值增长率最多为0.48%。显然受债市大幅波动影响更大。

(统筹:马春园)

有人把夫妻九不能,整理出来了,千万要记住了。

在我和妻子的周年纪念日晚餐上,我惊讶地发现餐厅的一角摆放着一本《夫妻九不能》的小册子。好奇心驱使我拿起来翻看,而其中的内容让我们俩不禁陷入了深入的讨论。

“看这个,‘夫妻之间不应隐藏财务问题’,这真的很重要。” 妻子指着其中一条规则说。

我点头同意,回忆起我们曾因为未及时沟通账单而发生的小争执。这让我意识到,这些看似简单的规则,实际上对维护一段婚姻关系的和谐非常关键。

被这次偶然的发现所启发,我决定写一篇关于《夫妻九不能》的文章,希望能帮助更多的夫妻了解和避免那些可能危及婚姻的行为。

文章的开头,我用那个周年晚餐的场景作为引子,描述了我和妻子如何偶然发现那本小册子,以及它是如何引发我们之间的对话的。

然后,我逐一解析这九条不能:

不能隐瞒财务问题

:透明的财务状况可以避免信任危机。

不能忽视对方的情绪需要

:理解和支持对方的情感是维系关系的关键。

不能对外人诉说夫妻间的秘密

:保护彼此的隐私是相互尊重的表现。

不能在公共场合贬低对方

:尊重对方是婚姻中的基本原则。

不能拒绝沟通

:及时有效的沟通是解决问题的前提。

不能对过去的错误耿耿于怀

:宽恕对方的过去错误,共同面向未来。

不能忽略对方的身体和心理健康

:关心对方的健康是爱的体现。

不能在重要决策时排除对方

:共同参与决策增强合作与伙伴关系。

不能失去个人空间

:保持适当的个人空间有助于保持关系的新鲜感。

在文章的结尾,我强调了这些原则的重要性,鼓励读者与配偶共同探讨这些规则,看看哪些是他们需要改进的地方。

发表这篇文章后,许多读者在评论中分享了自己的经验,表示这些简单的原则对改善他们的婚姻关系起到了积极作用。这篇文章不仅增强了我和妻子之间的关系,也帮助其他夫妻认识到维护婚姻关系的重要性。

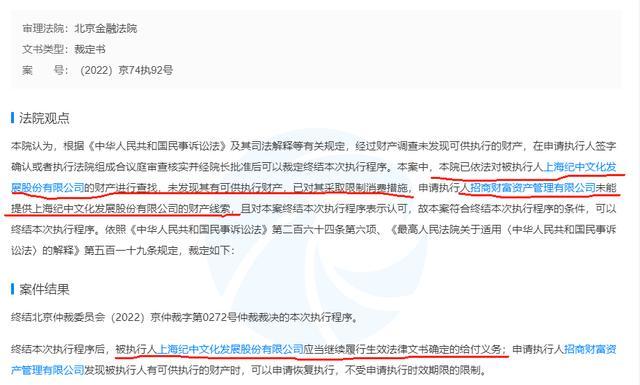

尤其值得注意的是,招商财富在光大MPS事件中的大额投资损失,涉及资金高达28亿元,尽管与光大资本达成和解,但最终的偿付情况及其对理财客户的影响,招商银行和招商财富尚未明确说明。

招商银行作为“零售金融之王”,其财富管理和资产管理业务在规模扩张的同时,也面临着合规性和风险管理的考验。特别是在资管新规实施后,对于通道业务和多层嵌套的严格管控,对招商财富这类基金子公司提出了更高要求。尽管招商财富资产管理规模庞大,但其复杂的管理架构和投资模式,包括间接持股私募基金管理人,也引发了外界对其透明度和利益分配的关注。

近期,招商银行及其招银理财因理财业务未能有效穿透识别底层资产和信息披露不规范,遭到了监管机构的处罚,再次强调了加强投资者保护和提升业务透明度的重要性。