银保监会一日开出30张罚单剑指5家机构 民生银行、浙商银行罚款超1亿

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 03:13:19

11月4日,中国银保监会一口气开出30张罚单,剑指民生银行、广发银行、浙商银行、、中国华融5家金融机构,5家机构合计被罚款32336万元。

其中,民生银行、浙商银行收到巨额罚单,罚金过亿。民生银行被合计罚没10782.94万;浙商银行被罚款10120万。

广发银行也收到金额高达9283.06万的罚单,中国华融被罚2040万,华夏银行被罚110万。

与此同时,5家机构共计25位对违法违规行为负有直接责任的人员受到处罚,25人合计被罚款140万元,24人还被给予警告处分,1人被终身禁业。

值得注意的是,此次罚单均是由中国银保监会机关层面直接开出,被处罚金融机构人员的职位涵盖各分、支行的行长、副行长、分部总经理、部门经理、部门副总经理、首席信息官、项目总监、员工等等。

民生银行涉“30宗罪” 被罚没1.08亿

罚单显示,民生银行共存在三十项违法违规行为。具体包括:

(一)违反宏观调控政策,违规为房地产企业缴纳土地出让金提供融资;

(二)为“四证”不全的房地产项目提供融资;

(三)违规为土地储备中心提供融资;

(四)违规为地方政府提供融资,接受地方政府担保或承诺;

(五)多名股东在已派出董事的情况下,以推荐代替提名方式推举独立董事及监事;

(六)多名股东在股权质押超比例的情况下违规在股东大会上行使表决权,派出董事在董事会上的表决权也未受限;

(七)股东持股份额发生重大变化未向监管部门报告;

(八)多名拟任高管人员及董事未经核准即履职;

(九)关联交易不合规;

(十)理财产品风险信息披露不合规;

(十一)年报信息披露不真实;

(十二)贷款资金被挪用,虚增贷款;

(十三)以贷转存,虚增存款;

(十四)贸易背景审查不尽职 ;

(十五)向关系人发放信用贷款;

(十六)违规转让正常类信贷资产;

(十七)违规转让不良资产;

(十八)同业投资他行非保本理财产品审查不到位,接受对方机构违规担保,少计风险加权资产;

(十九)同业投资未穿透底层资产计提资本拨备,少计风险加权资产;

(二十)同业存放业务期限超过一年;

(二十一)违规开展票据转贴现交易;

(二十二)个别理财产品管理费长期未入账;

(二十三)理财业务风险隔离不充分;

(二十四)违规向非高净值客户销售投向股权类资产的理财产品;

(二十五)非标准化资产纳入标准化资产统计,实际非标债权资产比例超监管要求;

(二十六)违规出具补充协议及与事实不符的投资说明;

(二十七)以代销名义变相向本行授信客户融资,并承担兜底风险;

(二十八)向不符合条件的借款人办理收益权转让再融资业务;

(二十九)代理福费廷业务违规承担风险,会计处理不规范;

(三十)迟报瞒报多起案件(风险)信息。

基于以上违法违规事实,没收民生银行违法所得296.47万元,处以罚款10486.47万元,合计罚没10782.94万元。

同时,民生银行郑州分行副行长何怀清、潍坊分行行长马涛、南通分行行长吴海盛、盐城分行行长刘加兵、无锡分行行长夏云、民生银行授信评审部副总经理王芳、华东区域授信评审中心授信审查官王磊、镇江支行行长许霞等8人给予警告,并各处罚款5万元。

浙商银行涉“31宗罪” 被罚1.01亿

除了民生银行收到超亿元的巨额罚单之外,浙商银行也因“31宗罪”被罚超1.01亿元。

具体来看,浙商银行的31宗违法违规事实为:

(一)关联交易未经关联交易委员会审批;

(二)未严格执行关键岗位轮岗制度;

(三)对上海分行理财业务授权混乱;

(四)以保险类资产管理公司为通道,违规将存放同业款项倒存为一般性存款;

(五)通过保险资管计划协助他行将存放同业款项转为一般性存款;

(六)通过投资他行一般企业存单收益权的方式为他行虚增一般性存款;

(七)以投资虚假底层债权并要求客户以存单质押的方式虚增存款;

(八)黄金租赁业务未按监管要求计提风险加权资产;

(九)不良资产虚假出表;

(十)信贷资产虚假转让,违规削减信贷规模;

(十一)向资金掮客销售私募信贷资产证券化产品次级份额,并以该次级份额受益权为质押溢价开立信用证;

(十二)向资金掮客虚假代销信托产品,并以代销的信托产品收益权质押开立无真实贸易背景的信用证;

(十三)债券主承销业务未按规定纳入统一授信管理;

(十四)为个人提供以股票质押的融资不审慎;

(十五)违规向客户提供融资用于参与定向增发;

(十六)通过同业票据不当交易规避信贷规模管控;

(十七)违规以投资代替贴现,少计风险加权资产;

(十八)以类资产证券化方式开展信贷资产转让,少计风险加权资产;

(十九)以存放同业质押并指令交易对手以委托投资的方式收购本行资产,实现资产虚假出表;

(二十)向他行卖出债券并承诺回购,少计风险加权资产;

(二十一)通过特殊目的载体向他行存款并提供质押担保,由他行向本行授信客户提供融资;

(二十二)同业投资接受金融机构回购承诺;

(二十三)购买银行违规发行的同业委托投资计划用于承接该银行资产,并接受信用担保;

(二十四)同业投资承接他行资产并接受他行存单质押担保;

(二十五)通过违规发售理财产品实现本行资产虚假出表;

(二十六)通过违规发售理财产品帮助交易对手实现资产虚假出表;

(二十七)转让理财资产违规提供回购承诺;

(二十八)理财资金违规用于保险公司增资;

(二十九)违规向土地储备机构融资;

(三十)向房地产开发企业提供融资,用于偿还股东垫付的土地出让金;

(三十一)通过理财非标投资向房地产开发企业提供融资,用于缴纳土地出让金。

以上违反了《中华人民共和国银行业监督管理法》相关规定和相关审慎经营规则,被处罚款10120万元。

同样,浙商银行上海分行行长顾清良被警告并处罚款30万元;浙商银行金融同业部上海分部副总经理叶琳、副总经理吴婷、总经理于洋等3人被警告并处罚款10万元;浙商银行绍兴分行行长汪国平、绍兴分行风险管理部副总经理陆百良2人被警告并各处罚款5万元;绍兴分行员工池钱良被警告。

广发银行涉“21宗罪” 被罚9283万元

罚单显示,广发银行此次被处罚款金额仅次于民生银行和浙商银行。

广发银行存在21宗违法违规事实,具体包括:

(一)向关系人发放信用贷款;

(二)对个人贷款资金使用未做到有效跟踪监控,使消费性贷款用于支付购房首付款;

(三)违规办理无真实贸易背景银行承兑汇票;

(四)对银行承兑汇票贸易背景审查不规范;

(五)信贷资金购买本行理财产品;

(六)以贷款资金作为保证金发放贷款;

(七)不良贷款转让不规范;

(八)违规向房地产开发企业发放流动资金贷款;

(九)违规向资本金不到位的房地产开发企业发放贷款;

(十)资金以同业投资形式违规投向房地产领域;

(十一)理财资金违规投向房地产企业;

(十二)面向不合格个人投资者发行理财产品投资权益性资产;

(十三)未按规定向投资者披露理财产品投资非标准化债权资产情况;

(十四)向地方政府违规融资,要求地方政府违规提供担保承诺;

(十五)投资交易本行主承销债券超规定比例;

(十六)信用卡透支用于非消费领域;

(十七)案件信息报送不规范;

(十八)未经任职资格核准履行高级管理人员职责;

(十九)违规提前发放应延期支付的绩效薪酬;

(二十)股东违规提名董事及监事;

(二十一)股权质押管理不到位。

基于以上21项违法违规行为,没收广发银行违法所得511.53万元,罚款8771.53万元,合计罚没9283.06万元。

同时,时任广发银行合肥分行副行长董朝红被警告并处罚款5万元。

华夏银行被罚110万中国华融被罚2040万

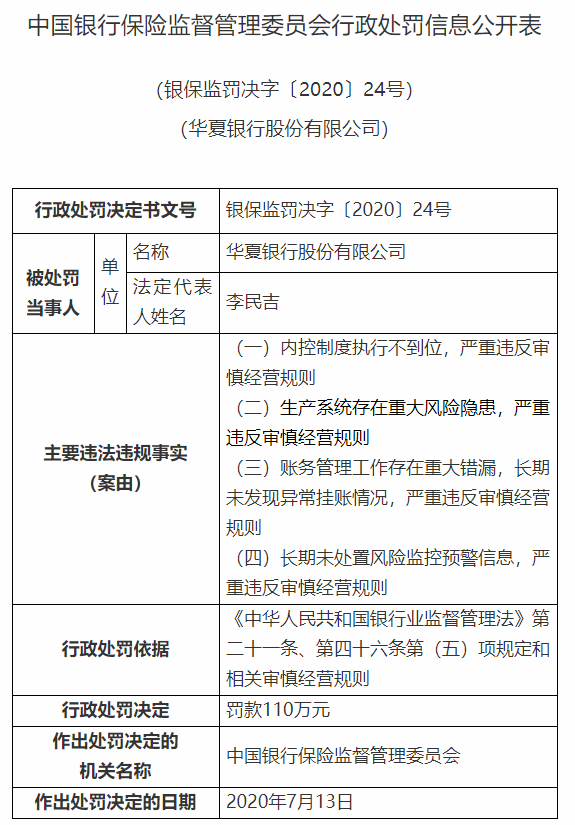

此次华夏银行也收到了8张罚单,罚单指出其存在4项违法违规事实:

(一)内控制度执行不到位,严重违反审慎经营规则;

(二)生产系统存在重大风险隐患,严重违反审慎经营规则;

(三)账务管理工作存在重大错漏,长期未发现异常挂账情况,严重违反审慎经营规则;

(四)长期未处置风险监控预警信息,严重违反审慎经营规则。

基于以上违法违规行为,其被罚没110万元。

同时,华夏银行科技开发中心项目管理总监陈刚被警告并处罚款10万元;华夏银行首席信息官王汉明被警告并处罚款5万元;华夏银行沧州分行员工李琳、邢庆琳、鞠佳伶、董素素等四人被警告。

值的注意的是,华夏银行还有一人被终身禁止从事银行业工作,其是华夏银行科技开发中心开发三室、开发四室经理覃其胜,其存在违反规定篡改信息系统,实施盗窃的行为,目前覃其胜已被判处刑罚。

除了四家股份制银行受罚之外,中国华融也收到了金额高达2040万元的大额罚单。

中国华融主要存在8项违法违规行为:

(一)违规收购个人贷款;

(二)违规收购金融机构非不良资产;

(三)为银行规避资产质量监管提供通道;

(四)集团内部交易不符合公允原则,并通过集团内部交易掩盖风险;

(五)非金融机构不良资产收购业务无真实交易背景或交易背景真实性尽职调查不充分;

(六)违规对外提供担保;

(七)通过内部交易掩盖风险,未按规定进行资产风险分类;

(八)收购非金融机构不良资产业务展业不审慎、无正当理由未及时报送案件信息;

时任中国华融资产管理股份有限公司天津市分公司总经理周立以及项目经理邓浩然2人被警告,并各处罚款5万元。