存款理财化再度启动

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 02:43:37

摘要

买入结构与4月相似,却不相同。近期现券配置结构出现了两点微妙的变化。变化之一:短债下沉再现。横向比较各类券种收益率变化,5月以来非金融信用债表现普遍偏强,金融债方面,除了1年至2年证券次级债之外,大行和股份行二永的强势告一段落。此外,表现较强的城投债中,又呈现出短债下沉的特点。变化之二:城投债久期策略并驾齐驱。浙江、江西等地1年期以上城投债平均成交期限近期分别缔造年内新高。和4月相似的是,久期策略仍有运用,但银行二永债不再是主角,城投债变成了操作标的;与4月不同的是,短债下沉再度盛行,这与今年前两个月,理财规模修复阶段的特征一致。

理财行为的两个信号意义。首先,理财短债拿量再创新高,5月中旬单周净买入接近470亿,这是继4月下旬之后,又一次创造2021年以来的最值。其次,1年期以上中长债方面,相比于年内频繁卖出的状态,理财近两周连续买入超20亿,而上一次出现类似情况是在去年9月中旬。理财行为复刻年初,增量资金建仓是主因。首先,4月以来,理财产品发行增速改善不少,较去年同期有明显增长。其次,根据普益标准,5月理财存量产品规模达到25.6万亿,较3月读数增长近1.4万亿。

理财力量回归是意外?4月以来,理财募集趋势扭转,债牛加持是原因之一,更关键的可能是存款利率下调,倒逼表内再转表外。事实上,经历理财负债端冲击后,居民资金回表意愿提升,去年11月和12月居民存款同比多增都在1万亿以上。4月开始,不少银行公告调降存款利率,意在缓解净息差压力,进一步推动实体信用派生;居民端面临储蓄收益减少,出于替代的考虑,或再次推动存款资金理财化,因而现金管理类理财突如其来的扩张,不是偶然。除了居民端之外,4月上市公司公告买理财规模环比增速提升至28%,高于3月,同样也在指向企业资金有表内到表外的转化。

理财回归,是否意味着银行自营委外正在告一段落?根据活跃券统计,5月中旬,基金单周净买入银行二永债规模在37亿,维持在较高水平,力度大于其他机构。换句话说,即使银行二永债走势已经不是太强的状态下,基金买入行为依旧不弱,暗含资金欠配,同时指向自营委外的持续性。

总体而言,存款理财化重新启动,不仅加剧了当前供需不平衡的格局,同时塑造了与4月不一样的持债结构。另一方面,银行自营委外行为或仍持续,二永债行情放缓,基金主动买入行为未停,实则与资金欠配的推动相关。短期来看,两股资金力量进入债市,叠加供给“淡季”,抢配逻辑有望延续,尤其是适宜理财拿量的资产,如城投短债和券商次级债等。负债端稳定的机构,依旧可以适当介入久期中等偏长的二永债,毕竟短端收益快速被买下来后,还是会向中长端资产要收益。特别是近期城投风险事件不断,会制约下沉策略落地。

需要关注的是,资金空转会否成为下一个监管焦点。银行表内业务透明度较低,缺乏高频数据监测其配置行为,可一旦将资金倒逼至理财,观察难度将有所下降。并且,5月5日,二十届中央财经委会议提及“防止脱实向虚”,有意遏制空转套利,可近期企业购买理财提速,正与此思路相悖。

风险提示:数据统计出现遗漏,监管超预期,理财负债端持续不稳定

正文

【与4月相似,却不相同】

信用债是这两年持有体验感最好的资产。相比于4月汹涌的债市行情,利率债近期走势“矜持”,颇有点利好过快释放,等待新方向指引的意思。票息资产后知后觉反应的特征,让抢配得以延续。回顾今年票息资产表现,可谓不断突破常规分析逻辑,一是走牛窗口期近五个月,部分个券收益几乎没有出现过调整,免疫资金波动和消息面,二是配置力度堪比2016年前三季度,彼时可是有同业委外链条的加持。

另一方面,以去年初为基点,观察大类资产表现,高波动率的背景中,信用债几乎是持有体验感最好的资产(当然这里不考虑地产债和部分风险券的影响),回报稳健之外,不同券种指数累计涨幅名列前茅。特别是,如果组合里兼顾城投债下沉(做多隐含评级AA)和二永债拉久期的哑铃组合,可以说是有效实现了收益增强策略。

值得注意的是,票息资产做多催化剂还在持续。5月通常作为发行人补充财务数据阶段,债券融资迈入“淡季”,且今年5月以来债券净融资明显低于去年同期,这让供不应求的场景再度出现。尽管近期资金面略有波动,并不妨碍新债认购,票息属性较强的地级市平台债打新情绪已经超过去年8月高点。可以预见的是,新债票面利率下行,将引领现券估值收益向下。随之而来的问题是,利差保护偏薄的当下,如何挑选资产?事实上,近期现券配置结构出现了两点微妙的变化,与4月的“故事”相似却不相同。

变化之一:短债下沉再现。首先,横向比较各类券种收益率变化,5月以来非金融信用债表现普遍偏强,金融债方面,除了1年至2年证券次级债之外,大行和股份行二永的强势告一段落。实际上,4月银行自营委外进场,受配置范围约束,二永和长端利率债被管理人集中增持,以至于收益快速下行,尤其是绝对票息偏高的银行永续债。理论上,银行自营资金若持续增持,5月票息资产演绎逻辑应与4月相似,可现实的差异,是否说明增量买入资金是否正在发生切换?

此外,表现较强的城投债中,又呈现出短债下沉的特点。一方面,5月以来,不同隐含评级/不同期限活跃交易城投债内,AA(2)及AA更受市场青睐,而该评级内,期限越短收益下行速度越快。

另一方面,安徽、江西、山东和天津等地同样透露出资质下沉的迹象,近期山东地区隐含评级AA(2)及天津地区省级平台债成交笔数创去年7月以来新高。

变化之二:城投债久期策略并驾齐驱。浙江、江西等地1年期以上城投债平均成交期限近期分别缔造年内新高,浙江和江西地区该指标读数甚至是超过去年高点。其中,浙江地区城投债久期拉长与区县级平台债的贡献有关。

尴尬的是,久期策略使用看似激进,但能够获得的超额收益十分有限。如浙江区县级平台债成交期限创新高(1年期以上样本),但成交收益在3.57%,仅比3月底高10bp。同样的问题也出现在江苏和江西等地。

所以,和4月相似的是,久期策略仍有运用,但银行二永债不再是主角,城投债变成了操作标的;与4月不同的是,短债下沉再度盛行,这与今年前两个月,理财规模修复阶段的特征一致。同时,证券次级债“莫名”走牛,同样蕴含理财资金配置逻辑,因混合估值类或者摊余成本法理财可以增持该券种,二永则无法通过SPPI测试。以下从持有人结构进一步探讨。

【表内转表外的结果】

非金融债方面,理财短债拿量再创新高,5月中旬单周净买入接近470亿,这是继4月下旬之后,又一次创造2021年以来的最值;公募基金1年内短债买入同样维持在高位,连续两周净买入在210亿以上。1年期以上中长债方面,相比于年内频繁卖出的状态(拿不稳长债),理财近两周连续买入超20亿,虽然量有限,信号意义较强,而上一次出现类似情况是在去年9月中旬;基金买入中长期非金融信用债力度有所放缓,可能与上述谈到的久期策略尴尬有关。

理财行为复刻年初,增量资金建仓是主因。首先,4月以来,理财产品发行增速改善不少,较去年同期有明显增长,而去年4月正是“债牛”期间,今年同比增速扩张,可见需求端的好转。

其次,根据普益标准,5月理财存量产品规模达到25.6万亿,较3月读数增长近1.4万亿,现金管理类和固收类产品(按照划分,混合估值类理财在固收分类)分别贡献约在8700亿和3700亿,这一结果与上述理财发行端对应,且表明理财募集扭转了3月的颓势。

理财力量回归是意外?去年理财负债端不稳,导致净值过快下跌,打破了居民端传统保本刚兑观念。今年1季度,理财发行有一定修复,存量规模却难回到去年10月高点,破净潮影响可见一斑。4月以来,理财募集趋势扭转,债牛加持是原因之一,更关键的可能是存款利率下调,倒逼表内再转表外。事实上,经历理财负债端冲击后,居民资金回表意愿提升,去年11月和12月居民存款同比多增都在1万亿以上,这是为何今年银行自营委外规模陡增的关键。4月开始,不少银行公告调降存款利率,意在缓解净息差压力,进一步推动实体信用派生;居民端面临储蓄收益减少,出于替代的考虑,或再次推动存款资金理财化,因而现金管理类理财突如其来的扩张,不是偶然。

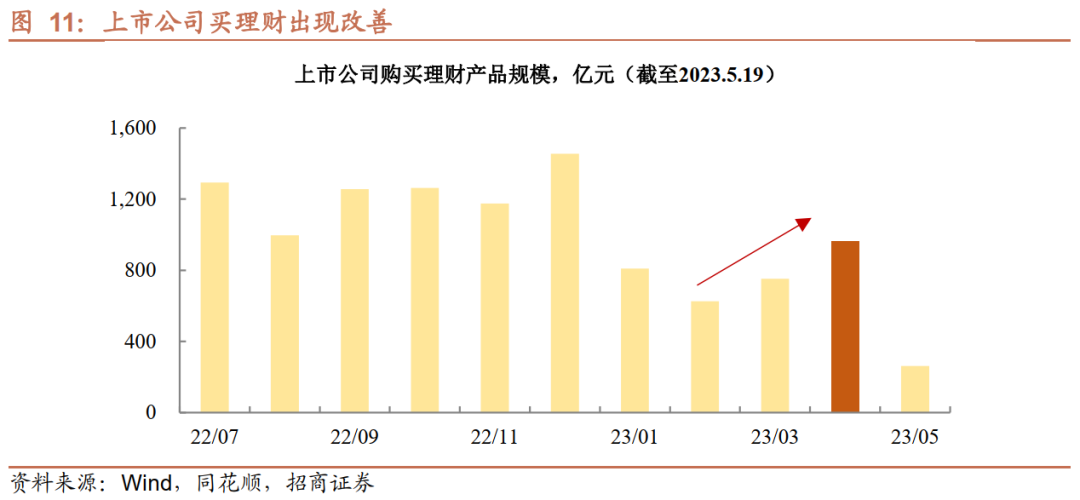

除了居民端之外,4月上市公司公告买理财规模环比增速提升至28%,高于3月,同样也在指向企业资金有表内到表外的转化。

理财回归,是否意味着银行自营委外正在告一段落?根据活跃券统计,5月中旬,基金单周净买入银行二永债规模在37亿,维持在较高水平,力度大于其他机构。换句话说,即使银行二永债走势已经不是太强的状态下,基金买入行为依旧不弱,暗含资金欠配,同时指向自营委外的持续性。另外,理财净增持二永行为有恢复迹象,与上述讨论相互印证。

总体而言,存款理财化重新启动,不仅加剧了当前供需不平衡的格局,同时塑造了与4月不一样的持债结构。另一方面,银行自营委外行为或仍持续,二永债行情放缓,基金主动买入行为未停,实则与资金欠配的推动相关。短期来看,两股资金力量进入债市,叠加供给“淡季”,抢配逻辑有望延续,尤其是适宜理财拿量的资产,如城投短债和券商次级债等。负债端稳定的机构,依旧可以适当介入久期中等偏长的二永债,毕竟短端收益快速被买下来后,还是会向中长端资产要收益。特别是近期城投风险事件不断,会制约下沉策略落地。

需要关注的是,资金空转会否成为下一个监管焦点。银行表内业务透明度较低,缺乏高频数据监测其配置行为,可一旦将资金倒逼至理财,观察难度将有所下降。并且,5月5日,二十届中央财经委会议提及“防止脱实向虚”,有意遏制空转套利,可近期企业购买理财提速,正与此思路相悖。

李豫泽 SAC执业证书编号:S1090518080001

特别提示:

本公众号所载内容仅供股份客户中的专业投资者参考,其他的任何读者在订阅本公众号前,请自行评估接收相关内容的适当性,招商证券不会因订阅本公众号的行为或者收到、阅读本公众号所载资料而视相关人员为专业投资者客户。

一般声明:

本公众号仅是转发招商证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见招商证券网站(http://www.cmschina.com/yf.html)所载完整报告。