商业银行资本工具现状及改进建议

- 百科生活

- 2024-11-23

- 1

- 更新:2024-11-23 22:50:14

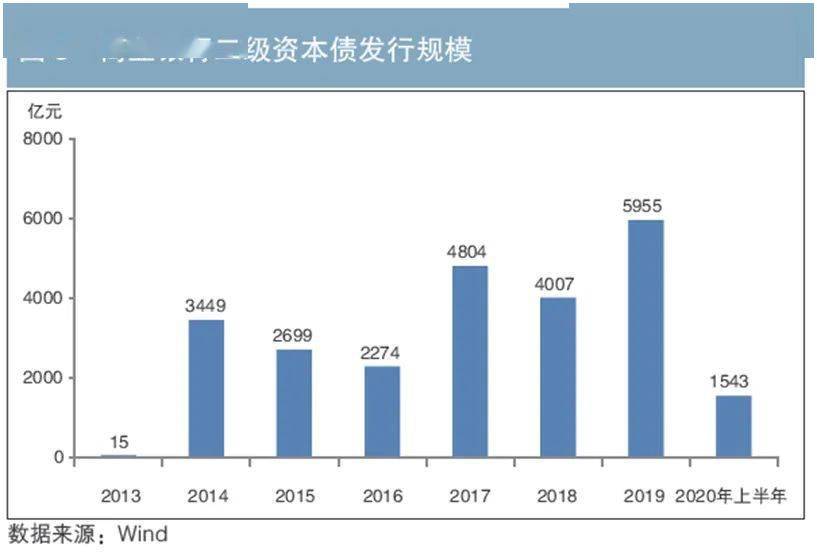

二级资本债的期限多为5+5年期,在2014年出现第一次发行高峰,5年后商业银行均选择赎回再重新发行,因此在2019年又出现高密度发行(见图3),发行总量创下新高。可以预见,随着前几年二级资本债的逐渐到期及商业银行自身规模的扩张,未来二级资本债的发行规模将继续保持增长势头。

(二)永续债发行规模增长迅速

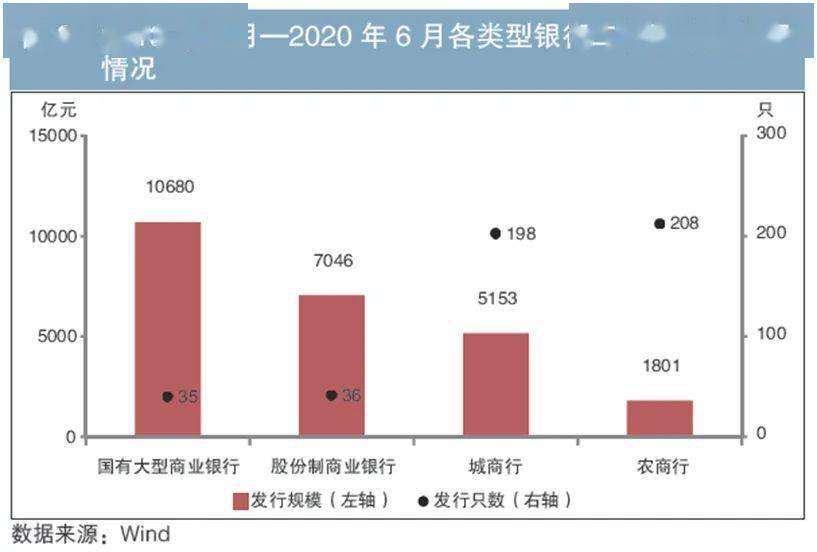

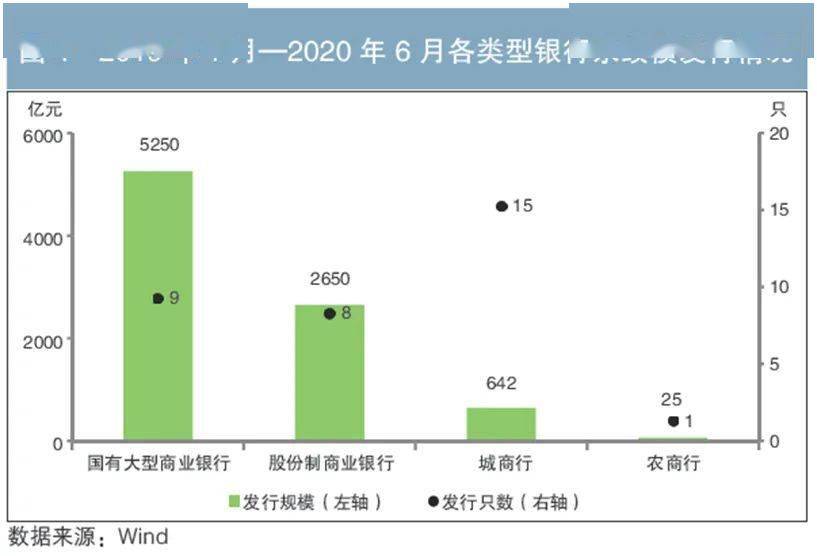

2019年1月,中国银行发行首只商业银行永续债。之后,监管层面持续对商业银行永续债及其他创新品种进行优化。其中重要举措是2019年12月银保监会印发《关于商业银行资本工具创新的指导意见(修订)》(银保监发〔2019〕42号)。该文对创新型资本工具的相关规定进行了完善,明确了触发事件、设定要求、损失吸收顺序等内容。截至2020年6月,国有大型商业银行均已完成首轮永续债的发行,中国银行与农业银行已完成第二轮发行;在股份制商业银行中,除了招商银行、兴业银行、光大银行、浙商银行及恒丰银行外,其余均已完成首轮发行。国有大型商业银行及股份制商业银行是永续债发行的主力,在2019年1月至2020年6月仅一年半的时间里已累计发行永续债7900亿元;其余商业银行也陆续开始发行永续债,规模共计667亿元(见图4)。

银行间市场商业银行资本工具发行面临的掣肘

自2019年以来,商业银行资本补充步伐明显加快,尤其是以永续债为代表的其他一级资本工具正逐渐成为重要的资本补充工具。随着发行规模的不断扩大,银行间市场商业银行资本工具的发行难度逐渐凸显,主要表现为投资者主动投资需求小、二级市场流动性相对较差、发行机制欠缺灵活性等。

(一)投资者主动投资需求小

商业银行资本工具的投资者范围较广,但保险资金、基金、证券公司等市场化投资者认购规模有限。就永续债而言,商业银行和保险资金是认购主力,其认购规模占比接近90%。但2020年5月《中国银保监会关于保险资金投资银行资本补充债券有关事项的通知》(银保监发〔2020〕17号)公布后,保险资金应按照发行人的记账分类来确定永续债类别:若发行人将永续债记为权益工具,投资者的投资收益可免缴企业所得税,但保险资金的投资将受权益类资产投资比例的限制,主动投资需求下降;若发行人将永续债记为债务工具,投资者的利息收益应依法纳税,而商业银行永续债的票面利率本来就不高,税后收益进一步降低,对于保险资金、基金、证券公司等市场化程度较高的投资者而言,缺乏投资吸引力。加之债券期限、交易对手资质等因素限制,市场化程度较高的投资者大规模主动配置永续债的需求进一步下降。

(二)二级市场流动性相对较差

以二级资本债为例,其在一级市场以商业银行协议购买、表外理财产品认购为主。由于证券公司、基金等交易型机构投资者参与程度较低,二级市场流动性偏弱,在2018年(含)之前,每年现券交易量不足存量规模的一半(见图5)。

为提升永续债的流动性,在第一只商业银行永续债发行前夕,央行创设央行票据互换(CBS)工具,并将合格的银行永续债纳入央行担保品范围。央行面向公开市场业务一级交易商进行公开招标,按照“以券换券”的等额交易原则,从一级交易商手中换入合格银行发行的永续债,换出央行票据,即开展CBS操作。在一级交易商持券期间,永续债的利息仍归其所有,因此永续债的所有权仍记入一级交易商资产负债表,并承担初始投资形成的信用风险。一级交易商通过CBS操作获得央行票据有利于其后续质押融资。从实际情况来看,虽然央行创设了CBS工具来提高永续债的市场流动性,但每月CBS操作开展规模较为有限,存在需求缺口(见图6)。

(三)发行机制欠缺灵活性

商业银行二级资本债和永续债均属于金融债券。金融债券的定额发行机制需发行人提前确定发行规模,发行人在发行时需兼顾发行规模与发行成本。这就造成许多银行需通过资源互换等形式来确保发行成功,发行的市场化程度受到影响。

2018年8月,中国人民银行金融市场司发布《关于试点开展金融债券弹性招标发行的通知》(银市场〔2018〕141号),弹性招标发行首批试点对象为开发性、政策性金融债券,尚未普及到商业银行金融债券。若未来弹性招标发行得到推广,虽然发行人无需担心是否能够实现全额发行,在发行规模灵活性方面将有一定的改善,但能否承担弹性招标后的发行价格,仍需发行人慎重考虑。

(四)配套政策仍有优化空间

一是CBS操作中一级交易商存在准入门槛。目前政策要求只有一级交易商才有资格参与CBS公开招标,而在一级交易商名单中以商业银行、大型证券公司为主,无保险机构、基金、银行理财子公司等机构。

二是投资永续债的风险资产计量权重相对较高。商业银行在投资永续债时,形成表内信用风险资产。在信用风险资产计量时,考虑到永续债的权益性质,目前商业银行普遍采用的方式是比照《商业银行资本管理办法(试行)》中“对金融机构的股权投资”的规定,将风险权重定为250%,相较投资商业银行二级资本债100%的风险权重,资本占用较多。

积极引导商业银行市场化发行资本补充债券

综合上文提及的商业银行资本补充债券配套政策与发行机制等问题,建议后续推动完善相关申报及发行细则,合理调整风险权重,适当设置风险缓释期,以提高投资者认购和投资资本补充债券的积极性。针对资本补充债券流动性较差的问题,建议进一步增加CBS操作规模且扩大一级交易商范围,推动银行间市场质押式回购押品互认机制的建立。

(一)设置风险缓释期,适度下调风险权重

永续债用于补充其他一级资本,根据产品条款通常被归为权益工具。在实际投资过程中,投资者也倾向于按照250%的风险权重计量永续债风险,在投资后会产生资本占用较多的问题。因此,银行用表内资金认购永续债的积极性相对一般,通常用理财资金进行投资。建议将永续债的风险权重适度下调,或者设置风险缓释期,在一定期限内降低其对投资者资本的占用。

(二)增加CBS操作规模,扩大交易商范围

截至2020年6月底,央行共开展13次CBS操作,总规模为630亿元,首期操作规模为15亿元,此后逐步稳定为每期50亿元或60亿元。未来随着永续债市场供应量的上升,建议适当增加CBS操作频次和力度。此外,2020年央行公布了49家公开市场操作一级交易商,包括46家商业银行、2家证券公司和1家信用增进机构,但尚未包括保险机构、理财子公司、基金等。这些投资者是商业银行资本补充债券的投资主力,将其纳入公开市场操作交易商名单,会有助于提高永续债的流动性。

(三)推动建立银行间市场质押式回购押品互认机制

证券公司、基金及财务公司等非银机构投资者对流动性要求较高,因而商业银行二级资本债和永续债难以匹配其配置需求。鉴于此,建议推动建立银行间市场质押式回购押品互认机制。若银行间市场各机构达成共识,认可非银机构以其持有的合格银行发行的二级资本债和永续债作为质押券向银行融入资金,则将有助于提高二级市场流动性。

(四)创设信用担保机制为中小银行增信

在疫情冲击下,中小银行面临较为严重的资本消耗问题,系统性补充资本非常必要。2020年7月召开的国务院常务会议决定,在当年新增地方政府专项债限额中安排一定的额度,允许地方政府依法依规通过认购可转债等方式,探索合理补充中小银行资本金的新途径。然而,银行发行可转债的门槛较高,目前非上市中小银行尚无发行案例。对此,建议创设信用担保机制为中小银行资本工具提供增信,提高其对投资者的吸引力,增加市场整体容量。

注:

1.本文所指国有大型商业银行包括工商银行、农业银行、中国银行、建设银行、交通银行及邮储银行,股份制商业银行包括招商银行、中信银行、民生银行、平安银行、浦发银行、兴业银行、光大银行、华夏银行、广发银行、浙商银行、恒丰银行、渤海银行。

◇ 作者单位:中信银行资产负债部

◇ 责任编辑:罗邦敏 刘颖