多只目标盈产品提前止盈,招银理财推出目标盈QDII理财,QDII理财产品数量已达167只

- 百科生活

- 2024-11-23

- 1

- 更新:2024-11-23 22:40:39

课题组监测到,2024年首月以来,光大理财、上银理财和招银理财等多款产品已触发止盈条件宣布提前终止。

南财理财通课题组黄桂煊招银、光大、上银多只目标盈产品提前止盈

2023年以来,追求严格的止盈纪律性,帮助投资者落袋为安的“目标盈”理财产品数量不断增加,受到理财公司追捧。课题组监测到,2024年首月以来,光大理财、上银理财和招银理财等多款产品已触发止盈条件宣布提前终止。

具体来看,招银理财近期有4只产品达到止盈目标,分别是“招睿目标盈(稳健)丰润封闭8号增强型固收类A款”、“招睿目标盈(稳健)丰润封闭4号增强型固收类”、“招睿目标盈(稳健)丰润封闭2号增强型固收类A款”、“招睿目标盈(稳健)丰润封闭10号增强型固收类”。四款产品提前终止日期分别为1月4日、1月10日、1月10日和1月17日,最终清算后实际兑付年化收益率分别是3.60%、3.19%、4.10%和3.11%。其中,“招睿目标盈(稳健)丰润封闭10号”运行时间最短,仅162天。

而光大理财和上银理财各有一只产品达到止盈目标。光大理财提前止盈产品为“阳光金18M丰利目标盈1期”,提前终止日期为1月24日,运作天数为204天,到期年化收益率为3.97%,高于止盈目标收益率3.6%。上银理财提前止盈产品为“悦享利系列理财产品(WPHF23M13002期)”。根据上银理财公告,该产品于1月30日(今日)到期,截至2024年1月25日,产品成立以来年化收益率达5%。

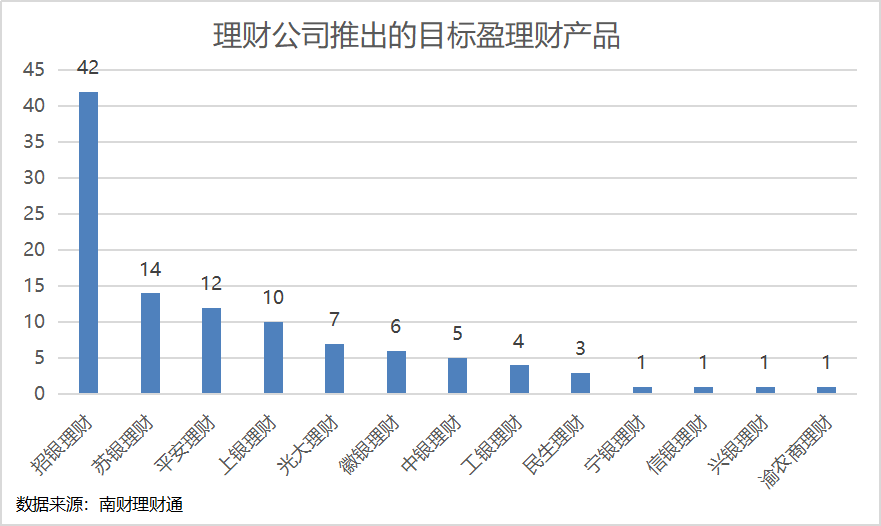

从整体情况看,根据南财理财通课题组统计,截至2024年1月29日,已有13家理财公司推出了107只目标盈理财产品(含预售、在售、存续、到期),其中共有10只理财产品达到提前止盈条件。课题组认为,这主要是因为大多数理财公司集中在2023年四季度发行目标盈理财产品,产品成立时间较短,多数产品尚未进入止盈观察期,产品止盈情况还有待观察。

从发行数量看,招银理财仍稳坐头把交椅,产品数量最多,目前已推出42只目标盈理财产品,苏银理财和平安理财次之,分别推出14只和12只。

招银理财推出目标盈QDII理财,止盈目标收益率达5%

2024年以来,平安理财、上银理财、光大理财、苏银理财、工银理财、中银理财、招银理财亦有目标盈理财新品陆续推出,目前在售目标盈产品包括工银理财“鑫得利目标止盈策略固收类封闭式理财产品(浙江专享24GS2067)”、光大理财“阳光金18M丰利目标盈10期”、上银理财“悦享利系列目标盈封闭式理财产品(WPHM23Y02005期)”和“安心颐选系列目标盈封闭式理财产品(WPAM23Y01003期)”。

值得注意的是,在推出的目标盈产品中,招银理财“招睿美元海外QDII(存款存单及国债)尊享目标盈1号”颇为创新。该产品将目标盈设计与QDII理财相结合,产品主要投资于以银行存款及美国国债为主的固收类资产。

从产品设计看,该产品为固收类封闭式产品,风险等级为R2(中低风险),募集币种为美元,于2024年1月23日成立,成立后进入6个月的业绩积累期,止盈观察期为18个月,止盈目标收益率为5%(年化),产品业绩比较基准为3.40%-5.50%(年化)。

从产品定价看,根据南财理财通课题组统计,理财公司的止盈目标收益率普遍介于3.5%-4.0%之间,仅有少数产品定价高于4.0%,上述招银理财产品止盈目标收益率远高于目标盈理财产品的平均止盈目标,主要是由于2023年海外市场行情表现亮眼,QDII产品收益率较高。QDII理财产品数量达167只,产品定价或有下行压力

从QDII理财的发展情况看,截至2023年12月31日,共有15家理财公司获得QDII资格。其中6家国有行理财公司均获得QDII资格,股份行理财公司中,仅有招银理财、兴银理财、光大理财三家获得QDII资格,城商行理财公司亦有三家,分别是北银理财、宁银理财和杭银理财,合资理财公司贝莱德建信理财、高盛工银理财和施罗德交银理财同样也拥有QDII资格。在所有理财公司中,中银、工银和招银理财额度相对较高,分别为30.9、28和24.2亿美元。

截至2024年1月29日,根据南财理财通课题组统计,理财公司已推出167只QDII理财产品,其中招银理财布局产品数量最多,有102只,占理财公司产品总数超六成,工银理财次之,有22只。值得注意的是,合资理财公司贝莱德建信理财布局的QDII理财产品也达到18只,已超过有较强外币理财优势的中银理财。

从QDII理财类型看,已发行的QDII理财以低风险、中低风险的固收类产品为主,主要投向存款、中资美元债券、美元国库券等。

从定价水平看,QDII产品定价水平明显高于普通理财产品。南财理财通数据显示,2023年新发的QDII理财产品均为固收类产品,风险等级落在R1和R2,两类风险等级产品的平均业绩比较基准均超过4%,分别为4.22%和4.40%。相比之下,在理财公司2023年新发的9093只(已合并产品份额)固收类产品中,风险等级为R1、R2、R3的产品平均业绩比较基准为3.37%、3.59%和4.24%。可见,R1和R2风险等级的QDII理财产品相比同类理财产品业绩比较基准分别高了85bp和81bp。

从风险收益情况看,风险等级为R1的QDII产品优势较高。南财理财通数据显示,2023年末存续的固收类公募产品(非现金类理财产品)中,风险等级为R1的产品平均净值增长率为2.80%、平均最大回撤为0.11%、平均年化波动率为0.33%,风险等级为R2的产品平均净值增长率为3.44%、平均最大回撤为0.29%、平均年化波动率为0.56%。相比之下,风险等级为R1的固收类公募型的QDII理财产品平均净值增长率为3.05%、平均最大回撤为0%、平均年化波动率为0.11%,R2的固收类公募型的QDII理财产品平均净值增长率为3.04%、平均最大回撤为0.03%、平均年化波动率为0.32%。可见,风险等级为R1的QDII理财产品收益率更高且净值回撤和波动率更低,投资性价比相对较高,而R2的QDII理财产品收益率低于平均水平,但净值波动和回撤幅度较小。

总体来看,因为美联储自2022年3月以来,开启了历史上最激进的加息周期,美国10年期国债收益率也水涨船高,从2022年初1.5%左右的水平,上涨到2023年10月接近5%。在这样的背景之下,主投美元债券等固定收益资产的QDII理财产品直接反映市场利率的提升,因此QDII理财产品的收益率也相应提高。同时,在国内利率下行、权益市场低迷的双重作用下,投资者的投资需求也逐渐转移到外币存款和外币理财。

不过,从市场预期看,2024年美联储将降低联邦基金利率,进入降息周期。受此影响,课题组预计投向美元市场的QDII产品发行节奏会受影响,产品业绩比较基准也会有下行压力。

在招银理财官微2024年1月23日刊发的一篇文章中,招银理财跨境投资经理丁立表示,2024年海外美元债仍是多元配置的可选资产。一来2024年美国经济增速大概率放缓,考虑与之相匹配的通胀回落以及就业市场扩张的放缓,预计美元将启动降息周期;二来发债主体2024年的信用基本面变化不大;此外,债券市场供需两端均会有所改善。在这样的市场环境下,海外美元债策略仍是多元配置的选择之一。

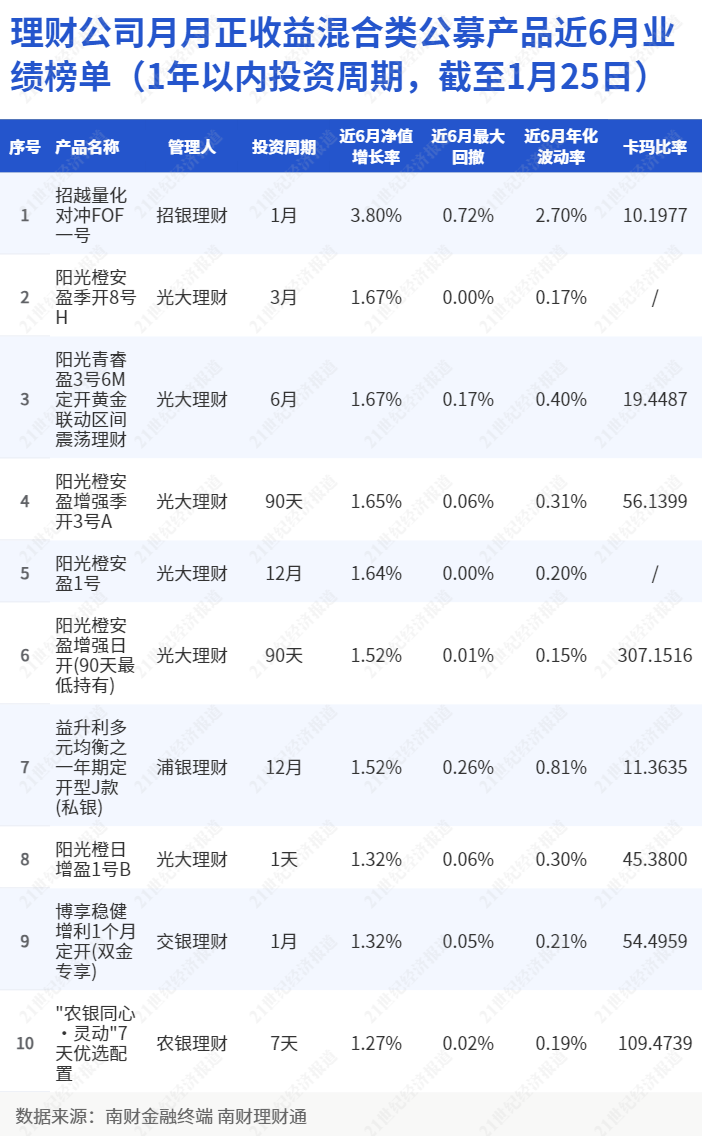

榜单筛选条件:理财公司发行的投资周期在1年以内(含)的公募混合类产品,且近6年每个完整的自然月月末均为正收益的产品,同系列同投资周期产品保留一只。

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。仅两成混合类公募产品实现月月正收益,12家理财公司正收益产品数量为0

整体来看,截至2024年1月25日统计,共有775只1年以内(含)的公募混合类产品(未合并产品份额)存续时间满6个月,剔除净值数据不满足指标计算条件后,共有634只产品计算出了净值表现。其中,实现季季正收益的产品共计127只,占比略超20%,为20.03%。从理财公司分布看,127只产品来自11家理财公司。其中,中银理财入围产品最多,有30只,农银理财紧追其后,有27只,招银理财位居第三,有19只。相比之下,有12家理财公司的混合类公募产品均未满足月月正收益的筛选条件。

从季季正收益产品比例看,浦银理财月月正收益产品比例最高,为75%,16只混合类公募产品中有12只产品实现了月月正收益,农银理财和光大理财的月月正收益产品比例均为50%,农银理财产品数量较多,54只产品中有27只产品实现月月正收益,招银理财和中银理财的月月正收益产品比例均在30%左右,分别为32.2%和31.91%。

以近6月净值增长率排名来看,在前十名中,光大理财上榜产品数量最多,有6只,招银理财、浦银理财、交银理财和农银理财各上榜一只产品。从收益表现看,招银理财“招越量化对冲FOF一号”排名第一,近6月净值增长率为3.80%,而其余九款产品净值增长率均在2%以下。从最大回撤水平看,榜单产品最大回撤水平较高,为0.72%,其余产品最大回撤水平普遍较低,其中光大理财排名第二位和第五位的两只产品最大回撤率为0。波动率方面,榜首产品近6月年化波动率较高。卡玛比率方面,“阳光橙安盈增强日开(90天最低持有)”以其低回撤优势排名第一。

课题统筹:汤懿兰

上一篇:平阳水头汽车站时刻表