新航亏本卖维珍航空股权称投资表现不及预期(新董事长就任后 渤海银行迎来新一轮中层人事调整)

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 10:17:42

本报讯 (记者廖丰)昨天,记者从新加坡航空公司(简称“新航”)获悉,新航已与达美航空达成协议,出售其所持有的英国维珍大西洋航空(简称“维珍航空”)49%的股份。

根据协议,达美航空将以现金支付3.6亿美元交易资金,以收购新航所持有的全部英国维珍大西洋航空集团股权。如果欧洲和美国监管部门审批顺利,整个交易将在2013年第四季度完成。

据了解,新航于2000年3月用6亿英镑的现金收购维珍大西洋航空49%的股份。从新航卖维珍航空股权的价格看,入股维珍航空对新航是笔亏本生意。

对于出售原因,新航表示,该笔投资的表现不及预期,合作各方希望达到的协同效应也未实现。

近日,万亿渤海银行迎来新任“70后”董事长。

7月18日,渤海银行公告,董事长李伏安因退休辞去董事长等职务;同时,委任王锦虹为董事长,并出任执行董事等职务,王锦虹任职资格待监管部门核准和股东大会选举。王锦虹出生于1971年12月,此前曾任职渤海银行十余年,2013年12月-2017年月担任渤海银行副行长。

数据显示,截至2023年一季度末,渤海银行总资产突破1.7万亿元,达17179.26亿元,较2022年末的16594.60亿元增长3.52%。在英国《银行家》杂志刚刚公布的2023年全球银行1000强榜单中,渤海银行排名第124位。

中层变阵

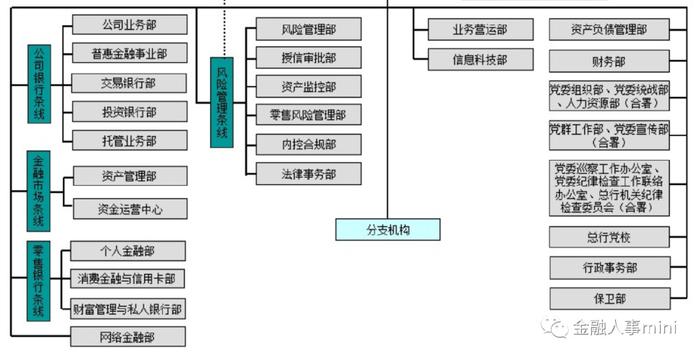

除高层外,渤海银行总行部门和地方分行之间正在进行大范围人事换防。

其中,总行部门人事变动涉及风险管理、零售银行、公司银行、科技等多个条线,地方分行人事调整涉及北京、福州、沈阳、青岛、宁波等多家一级分行,详情如下:

总行信贷监控部副总经理梁笑天任信贷审批部副总经理;信贷审批部总经理鞠加亮任公司部总经理;

北京分行副行长张惠任总行财务部总经理;条线总裁汪峰雷拟任北京分行副行长,不再担任总行财务部总经理;

宁波分行行长许萍任总行信息科技部总经理;总行公司部副总佟志慧拟任宁波分行行长;

总行消费金融事业部总经理李正,拟任福州分行行长;福州分行行长米俊毅任专家。

地方分行之间人事调整还有:沈阳分行副行长张金凤拟任青岛分行行长;天津自贸区分行行长罗津拟任成都分行行长。

2022年年报显示,截至2022年末,渤海银行已经进驻全国25个省市自治区,5个副省级城市和香港特别行政区,覆盖了全国65个重点城市,建立了36家一级分行(含苏州、青岛、宁波3家直属分行和1家境外分行)、33家二级分行、245家支行,正式开业机构网点总数达到336家。

此外,银行人事还获悉,渤海银行条线总裁金韬拟任渤银理财总裁。此前,金韬还兼任渤海银行成都分行行长,曾任总行投资银行部担任总经理。

资料显示,2021年4月,渤海银行获得原银保监会关于筹建渤银理财的批复;2022年1月, 银保监会正式接收渤银理财开业申请;2022年9月,渤银理财获批开业,注册资本20亿元,注册地在天津,成为天津市法人银行首家理财子公司。

今年2月3日,渤银理财首只理财产品——“财收有略系列2023年1号”开始启动募集,是该系列固定收益类封闭式理财产品中的第一只,产品额度全部售罄仅用了86分钟。

数据显示,截至2022年12月31日,理财公司存续产品规模22.7万亿元,全市场占比达85.33%,理财公司已成为理财市场重要的机构类型。目前,我国获批筹建及开业的银行理财子公司共有31家。从理财规模来看,渤银理财、广银理财、恒丰理财的理财规模皆为5000亿元(含)以下,排名靠后。

调整中前进

渤海银行于2005年12月30日成立,2006年2月正式对外营业,2020年7月16日在香港联交所主板挂牌上市。

不过,进入2023年,这家最年轻的股份行发展却并非一帆风顺。

今年上半年,渤海银行就因内控问题领到两个千万级罚单。

2月17日,渤海银行因小微企业贷款风险分类不准确、小微贷款资金被挪用购买理财产品等五项违规,总行被罚430万,分支机构被罚1230万,此后再次违规被银保监会罚款860万元。

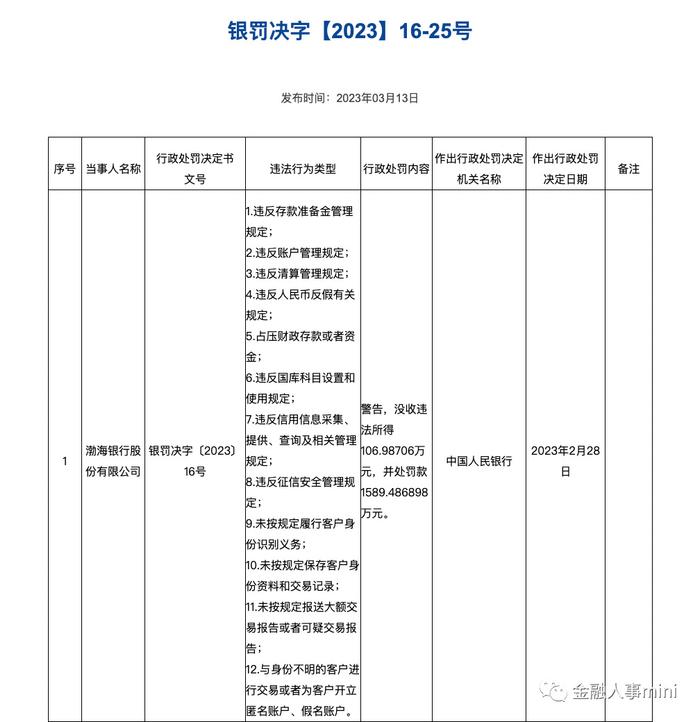

3月13日,渤海银行被人民银行一次性公布12条违法违规行为,涉及违反存款准备金管理规定、违反账户管理规定等问题,被没收违法所得106.99万元,并处罚款1589.49万元。

只此两单,渤海银行被罚款金额,就已高达4216万元。

3月14日,渤海银行回应前述处罚事项称,此次处罚是基于2020年人民银行综合执法检查中所发现问题做出的,截至目前,各项整改工作已基本完成。

金融行业的发展,都受到大环境的制约,坚持合规的同时,也必须遵循大环境的发展规律。

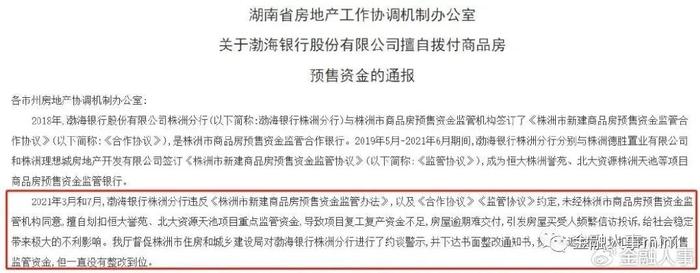

此外,3月28日,渤海银行因擅自划款,被湖南省“拉黑”。

据湖南省住建厅通报显示,2021年3月和7月,渤海银行株洲分行未经株洲市商品房预售资金监管机构同意,擅自划扣恒大誉苑、北大资源天池项目重点监管资金,导致项目复工复产资金不足,房屋逾期难交付,引发房屋买受人频繁信访投诉。此后渤海银行一直未按照监管要求整改到位,而直接被湖南省住建厅拉入黑名单。

针对被“拉黑”事件,渤海银行表示,“正在对上述事项进行核实,同时也在与当地政府部门进行沟通”,进一步表示,“目前已严格落实工作专班要求,采取有效措施,已妥善解决问题。”

这一事件背后,其实是渤海银行与恒大对公项目之间的纠葛。

根据天眼查数据梳理,截至今年4月,渤海银行成都分行与恒大地产相关联的案件数高达177起,该行大连分行、郑州分行、长沙分行与恒大涉诉案件数量分别为40、21、13,仅这四家分行与恒大地产的涉诉案件已达251件,涉诉案由大多与票据纠纷、票据追索权纠纷相关。

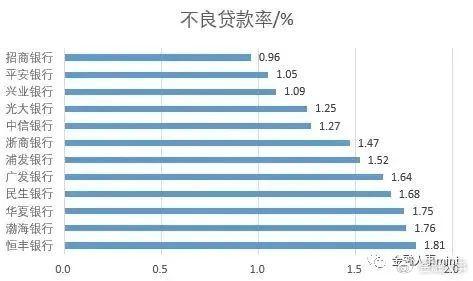

密集追债恒大的背后,是渤海银行不良贷款率高企。截至2022年末,渤海银行不良贷款率高达1.76%,在股份行中排名第二高。

好在,业绩方面,今年一季度渤海银行增速有所回升。

4月27日,渤海银行发布了一季度部分主要指标,实现营业收入、净利润分别为71.53亿元、37.06亿元,2022年同期分别为61.54亿元、36.25亿元,增速为16.23%、2.23%。但渤海银行并未解释业绩增速的具体原因。

风波中前进,未来,渤海银行如何在新一届领导层下,加强内控建设并改善业绩,将是发展的重中之重。

近期,各大银行的人事变动如火如荼,从行长到各分行管理层的任命公告频出,颇为引人瞩目。悄无声息的是,的股价在股市上已从众多上涨的银行股中脱颖而出。

在6月4日至6月11日期间,交通银行A股连续四天创下2019年以来的新高;至6月11日,交通银行单日最高价达7.38元/股。尽管6月12日有所回调,当日最高价与收盘价接近,分别为7.15元/股和7.13元/股。

事实上,交通银行的股价自年初以来显著上涨。截至6月12日,股价涨幅达到24.22%,在六大国有银行中位居首位。由于持续的上涨趋势,该行在5月下旬已进入均价7元以上阶段。而上一次该行月均价超过7元,还是在2018年2月份。

图1:交通银行A股一年来日收盘价。数据来源:iFinD。

不仅如此,自今年5月20日以来,交通银行多次刷新股价新高,包括5月20日、5月28日,以及6月4日至11日,最高价从7.14元/股升至6月11日的7.38元/股,屡次打破该行六年来的最高纪录。

值得注意的是,交通银行股价创新高的时点,与其最近的重大人事变动恰好吻合。

5月14日,交通银行发布公告,刘珺辞去副董事长、执行董事及行长职务;5月17日,周五,交通银行公告自即日起由董事长任德奇代行长职务。随后的第一个交易日,5月20日,交通银行股价达到7.14元,创下近期第一个新高;随后每日收盘价持续在7元以上高位,至5月28日单日最高价达7.16元。

交通银行股价的第二个上涨小高潮也“恰逢其时”。6月4日,交通银行公告聘任张宝江为行长,待金融监督管理总局核准其行长任职资格。当日,交通银行收盘价从前一交易日的7.09元/股上涨至7.21元/股;而从6月4日至6月11日的5个交易日中,连续4日创下股价新高,其中两日单日最高价相同。要知道,5月20日以来,A股大盘及银行股并非连续上涨趋势,尤其银行股其实是在年初连续上涨后整体有所回调。5月20日至6月12日,中证银行指数下降4.2%;而交通银行则保持了连续增长,在此期间多次突破价格新高,收盘价也整体上涨了2%,展现出独立行情。

图2:交通银行A股单日最高价。数据来源:同花顺iFinD。

新旧行长交替

从以上信息看,交通银行股价由于连续上涨,近期达到了相比往年的新高峰;单日最高价的时点巧合上,似乎表明市场对交通银行新行长的最终确认持有一定乐观态度。

交通银行的上一任行长刘珺,1972年出生,1993年毕业于中国人民大学金融学专业,2020年8月进入交通银行担任行长,与董事长任德奇上任年份相同。资料显示,刘珺毕业后即在任职,起点是国际业务部外汇交易员,曾历任光大银行国际业务部总经理助理、资金部总经理、投行业务部总经理、金融市场中心总经理。2010年,刘珺被提拔至光大银行副行长、总行机关党委副书记,2014年任光大银行执行董事、副总经理、党委委员;2016年10月,任中国投资有限责任公司副总经理兼首席风险官;2020年7月任交通银行行长。媒体报道指出,刘珺作为拥有海外学历的经济学家(美国俄克拉荷马州东北州立大学工商管理硕士学位,香港理工大学工商管理博士学位),英文极为流利,常与国际金融监管机构人士、经济学家谈笑风生。

其实早在4月30日,已宣布刘珺任党委副书记,表明刘珺将补位工商银行行长一职。而张宝江作为交通银行新行长的确认,则是在5月22日,交通银行宣布张宝江担任该行党委副书记。5月22日,恰好是在交通银行正式公告刘珺辞任之后,也是近期股价冲高的起点。

张宝江,1970年出生,1998年于中央党校研究生院获经济学硕士学位,2004年于中央党校研究生院获经济学博士学位。公开信息显示,张宝江曾在中国农业发展银行总行政策研究室和办公室工作,后来担任中国农业发展银行党委办公室主任;2019年出任中国农业发展银行安徽省分行行长,2022年开始担任中国农业发展银行党委委员、副行长,直至近期赴职交通银行。

其实交行新行长人选在尚未确认时已备受市场关注。据业内人士分析,一方面,在行业面临息差挑战的环境下,新行长需带领交行在此前高业绩基数上继续前进;另一方面,董事长任德奇未来两年即将面临到龄退休,新行长的任命还将影响交行未来的战略决策。

新行长被寄予厚望

交通银行经过前几年的发展,已取得一定成绩,但盈利水平上尚有发展空间。

从2019年到2023年底,交通银行资产总量从9.9万亿元增长至14.1万亿元,年复合增长率为9.2%,保持了持续稳定的增长。虽然交通银行是六大行中规模最小的银行,但其资产扩张速度在六大国有银行中并不算快,与并列倒数第一。然而,值得肯定的是,交通银行的年营业收入年复合增长率达到2.6%,位于六大行的中等水平。

从净息差来看,交通银行长期处于较低水平,不仅落后于其他国有大行,更是常年在所有上市银行中排名倒数第一——2023年末,该行净息差仅为1.28%,这并不利于其营收增长。所幸的是,在全行业净息差下滑的趋势下,交通银行的净息差缩窄幅度有所减小。2024年第一季度,净息差为1.27%,仅减少0.01个百分点,净息差的绝对水平在上市银行排名中,从多年倒数第一上升至倒数第五。

图3:国有大型银行净息差水平(%)。数据来源:同花顺iFinD。

值得肯定的是,交通银行中间收入占比较高,有效减少了资本消耗率,从而贡献更高的营收水平。具体来说,手续费及佣金收入占营收比例高达16%-18%,在国有行中居于领先地位;同时,其投资收益占比也略高于其他国有大行。总体而言,交通银行的非息收入占比达到了36%-39%,在所有上市银行中都名列前茅。

图4:国有大型银行手续费及佣金收入占总营收比。数据来源:同花顺iFinD。

从2020年发展至今,交通银行在经营层面的最大亮点是不良贷款比例的降低和拨备覆盖率的提高,有效增强了该行的资产质量和风险抵御能力。

据同花顺数据显示,2020年交行的拨备覆盖率仅为143.87%,甚至低于监管要求的150%,居于上市银行倒数第二。同时,不良贷款比例高达1.67%,高于所有其他大型国有银行,处于上市银行中较差的水平。近几年,交通银行通过核销不良贷款、降低不良贷款新生成率,并通过稳定的营收利润增长,以及高于其他国有行的信用减值准备提取力度(信用减值损失占营收比例较高),使得不良贷款比例大幅下降,2023年底以及2024年第一季度,不良贷款比例已显著下降至1.33%和1.32%,处于国有大行的中间水平;与此同时,拨备覆盖率逐年提升,达到2024年第一季度的195%,一度超过中国银行,逐渐接近工商银行的水平。

图5:不良贷款比例(%)。数据来源:同花顺iFinD。

图6:拨备覆盖率(%)。数据来源:同花顺iFinD。

在改善资产质量和提高风险抵御能力之后,交通银行的下一步自然是被期望提升净息差水平,从而增强其盈利能力,这也是市场对这位新任行长寄予的最重要的期望。如前所述,交通银行在2024年第一季度净息差缩窄幅度显著减小,成功摆脱了长期以来在上市银行中处于倒数第一的位置。

交通银行净息差低于其他国有银行的主要原因有两个方面:在负债端,其网点布局不及其他国有大行密集,因此在吸收存款成本上不具备优势;而在资产端,交通银行债券投资占比相对较高,导致资产收益率较低。

从资产结构上看,交通银行的贷款占总资产比例略低于其他国有行,且对公贷款占比较高,零售贷款占比较低,这些因素都不利于提升资产收益率。因此,交通银行在布局信贷资源、提升资产收益方面仍有较大的改进空间。

此外,2023年11月,交通银行首次被纳入全球系统重要性银行(G-SIBs)名单。这不仅意味着交通银行在全球金融体系中地位重要,也要求其具备额外的损失抵御能力和严格的资本要求。因此,交通银行在发展过程中对自身资本充足率水平有了更高的要求。而提高资本充足率的最根本方法不在于外求资本补充工具,而是提高盈利水平、增加留存收益,并提高资产使用效率,避免低效扩张。

值得一提的是,近几年交通银行内部高管频繁展现增持行为。根据不完全统计,自去年6月以来,交通银行陆续有董监高成员及管理层通过二级市场买卖增持股票,累计增持约78万股。这些增持行为集中在去年的6月、9月以及今年的1月;成交价均在6元上下。似乎部分高管对公司价值成长具有一定信心。

交通银行总部位于上海,其长三角区域营收贡献占比较大。过去几年该行强调发挥上海主场优势,要在“上海主场”建设、数字化转型两大重点领域率先实现创新突破。期待交通银行未来能够实现长远的发展目标。