多只产品业绩表现告负,规模破千亿的养老理财如何破局?(多只理财产品“提前退场” 投资者要审时度势合理配置资金)

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 09:30:20

养老理财试点启动三年来,存续规模已破千亿元。但第一财经记者也注意到,养老理财产品发行速度逐年放缓。自2021年开启试点后,2022年养老理财产品进入发行高峰期,但到了去年,仅发行一款养老理财产品,今年为止无一新产品发行。

截至今年8月末,全市场累计发行51只养老理财产品,金额突破千亿元,投资者人数为47万人。在这些产品中,有6家理财公司推出的23款产品被认定为个人养老金理财产品,涉及资金总额为45亿元,吸引了41万名投资者。

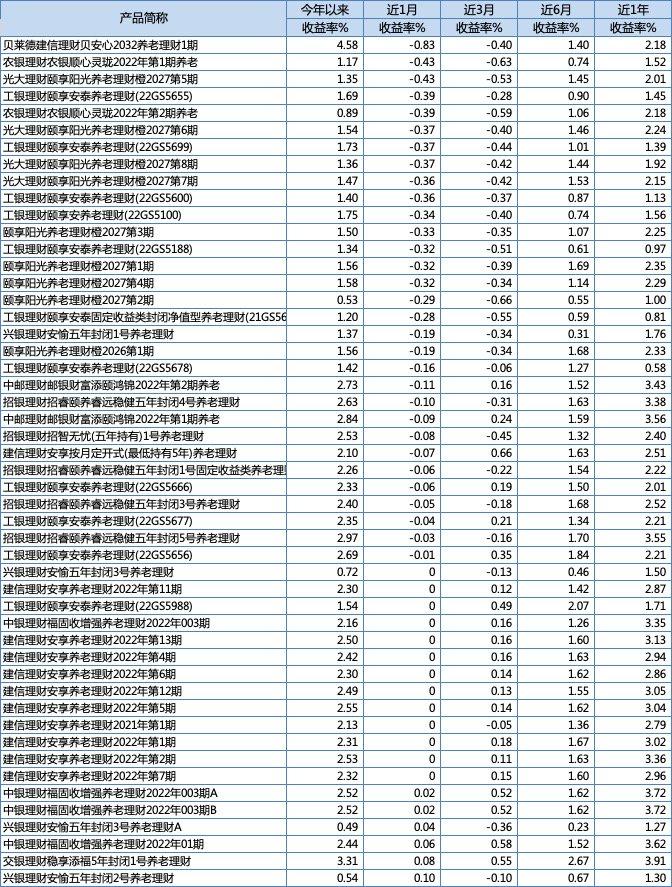

普遍来看,养老理财产品业绩比较基准范围在4%~8%,但今年以来,收益率超过4%的仅有一款来自贝莱德建信理财的养老理财产品,收益率为4.58%,有27款养老理财产品今年以来的收益率低于2%;有超过七成产品近一个月收益率告负。

针对养老理财产品发行放缓和业绩出现波动的现象,业内人士认为,养老理财产品因长期投资期限影响流动性,且在追求稳健收益的同时面临底层资产选择有限,难以满足多样化需求,可能影响投资者的购买意愿。未来,要匹配不同客群的养老资产配置需求,在追求稳健收益的基础上,推进多资产、多策略的养老理财产品发行。

发行陷入“停滞”

根据Wind数据,截至今年8月末,市场上共有11家银行理财公司发行了51只养老理财产品(去除相同产品的不同份额),累计资金规模达到了1031亿元。大多数产品的风险等级定为中低(R2)或中等(R3),其中R2级别的产品数量占比超过七成。

其中,工银理财以125亿元的发行总规模领先市场。建信理财和工银理财在发行数量上处于前位,均发行11只养老理财产品。

2021年,养老理财产品的首批试点在四个城市启动,分别由工银理财、建信理财、招银理财和光大理财负责。试点期限暂定为一年,每家机构的养老理财产品募集规模限制在100亿元人民币。该年,共有4款养老理财产品问世。

到了2022年,养老理财产品进入快速发行期,全年共有46只养老理财产品发行。但2023年全年,仅发行1只产品,即兴银理财发行的“兴银理财安愉五年封闭3号固收类养老理财”,而2024年未见新产品发行。

从费率水平来看,多数养老理财产品仅收取每年0.1%的管理费和0.01%的托管费。根据招商证券研报统计的数据,前述51只养老理财产品平均管理费率和托管费率分别为0.08%和0.02%,管理费率、托管费率中位数分别为0.10%和0.02%。还有的养老理财甚至“零费率”,比如,兴银安愉1号养老理财、兴银安愉2号养老理财、兴银安愉3号养老理财A类份额投资管理费均由0.10%降至0,优惠日期为2024年9月1日至2024年9月30日。

对于养老理财产品发行放缓的原因,理财公司人士对记者表示,当前养老理财产品研发主要面临既要“控风险”,又要“求收益”,在底层配置方面可选资产有限,“在力求稳健投资回报的同时,养老理财产品面临着在有限的底层资产中寻找高收益的挑战,这导致了市场上产品趋于同质化,无法充分满足投资者对于多样化投资选择的需求”。

光大证券金融业首席分析师王一峰认为,长期限封闭式的养老理财产品在流动性相对偏低的同时,如果难以给到投资者充分的收益补偿,产品吸引力相应下降。他表示,养老理财产品因其较长的投资期限,如5年或更长,通常流动性较低,这可能会影响投资者的购买热情。

超半数收益率为负

追求稳健收益的养老理财产品,近段时间来收益率却出现了较大波动。Wind数据显示,截至9月18日收盘,约有超半数的养老理财产品近一个月年化收益率告负。

比如2023年发行的“兴银理财安愉五年封闭3号养老理财A”,募集规模达到1.58亿元。但目前来看,这只最近发行的养老理财产品表现不佳,不论是单位净值还是今年以来的收益情况均在51只养老理财中排名靠后。截至9月18日收盘日,该产品今年以来年化收益率0.49%。

记者查询Wind数据发现,目前养老理财产品在市场上的表现整体稳健,没有出现破净的情况。这些产品设置的业绩比较基准下限多数在4%,有的达到了5.8%,上限区间为7%~10%不等。前述理财产品当下的市场表现与业绩比较基准相差较远。比如,“光大理财颐享阳光养老理财橙2027第5期”,今年以来年化收益率为1.35%,近一个月年化收益率为0.43%,而该产品的业绩比较基准为5.50%~7.50%。

据记者了解,不少购买固定收益类养老理财产品的投资者认为,养老理财产品流动性较差、封闭期较长,期间收益率与预计达标的业绩基准又有较大差距,减退了他们的投资热情。

王一峰表示,具有养老特征的资管产品跟大众理财产品最大的区别就是,前者需要针对目标客群生命周期、风险偏好等因素,更好地匹配不同客群的养老资产配置需求。

资管人士对记者表示,养老理财产品应以稳健为投资核心,控制风险的同时寻求收益。主要投资于固定收益类资产,并适度配置权益资产。通过合理分配投资仓位和动态调整投资策略,以实现超额收益。

发布于:上海

银行理财市场稍有“风吹草动”总会牵动投资者的情绪。近期,“理财产品频频提前终止”的消息引发市场广泛关注,也令不少投资者陷入了迷茫和不安。据不完全统计,仅6月份以来,已经有多家银行理财子公司超20款理财产品宣告“提前退场”,其中还不乏刚成立一个多月的理财产品。对此,有专家表示,这是多种因素综合作用的结果,投资者不必过于紧张,应理性看待市场波动,合理配置资金。

理财产品出现“提前终止潮”

“购买的某款银行理财产品在7月初提前到期了,比产品原定到期日早了近一年,不仅收益会受影响,自己还要拿着这笔提前返还的资金‘另谋出路’。”最近,家住滨湖区的市民吴先生正忙着寻找新的投资对象,因银行理财产品提前终止而产生的焦虑之情溢于言表。

这段时间,类似吴先生这样的投资者不在少数。7月1日,宁波银行在官网发布关于宁银理财宁欣添益固定收益类封闭式理财64号产品提前终止的公告。该公告称,根据投资运作情况,经综合评估现根据产品说明书的约定,计划对该产品提前到期,提前到期日为2024年7月3日。而产品原定到期日为2025年3月28日。宁银理财的做法并非个例。记者梳理发现,从6月份开始已有超20款理财产品提前终止,发行机构覆盖各大银行理财子公司。其中,华夏银行旗下华夏理财在6月5日提前终止了华夏理财现金管理类理财产品92号,该产品成立于4月26日,运作时间仅有41天;邮储银行旗下中邮理财在6月17日提前终止了中邮理财邮银财智·鸿运定制6号(盛鼎版)人民币理财产品,该产品原到期日为2029年6月17日,比原到期时间提前了5年。

多种因素综合下的策略调整

银行理财产品为何纷纷提前终止?记者结合各理财公司发布的公告了解到,部分理财公司是采取了止盈策略。比如招商银行旗下招银理财的招睿目标盈智远稳进2号增强型固定收益类理财计划,原预计到期日为2025年5月23日,但根据该产品说明书的相关约定,该产品现已达到止盈条件,故提前终止。另外,部分理财公司因其所投资产提前终止。比如民生银行旗下民生理财曾公开表示,由于产品所投资的资产提前终止,为保护投资者权益,故于6月11日提前终止了民生理财玉竹固收类两年封闭150号理财产品。还有的理财公司是考虑到理财产品的市场及投资运作情况,或基于对未来市场运行和预期利率的担忧,遂提前“撤下”了自家的理财产品。

锡城银行业内人士表示,理财产品“提前退场”的情况在这两年并不鲜见,尤其是在当前金融产品向净值化转型的背景下,它可视作理财公司为适应净值化管理要求所采取的一种策略调整。“从宏观层面看,部分理财产品提前终止是多因素综合作用的结果,涉及市场环境、监管政策、运营成本等多方面。”江南大学商学院金融系副教授贺志芳认为,这或将成为一种“新趋势”,投资者对此不必过于紧张。

投资需综合权衡理性对待

宁波银行无锡分行一位理财经理告诉记者,提前终止的理财产品收益一般按该理财产品的实际持有天数来计算,拿7月3日提前终止的宁银理财宁欣添益固定收益类封闭式理财64号产品为例,在产品终止确认之后3个工作日内相应资金会划转至投资者账户。同时,提前到期日至资金实际到账日之间,投资者资金不计息。“理财产品提前终止,意味着投资者可能无法获得预期的收益,但也提供了资金再配置的机会。且从长远看,这是市场‘选择’的结果,也是对投资者的某种‘保护’。”贺志芳表示,但大规模的“提前离市”会影响投资者对理财产品的信心,为此,金融机构需要不断提升自身能力,优化产品体系,并加强对投资者的教育工作,帮助其培养理性投资、长期投资理念,从而提升投资者的投资体验。

所以,综合权衡,理性投资,正确认识风险和收益的关系。针对提前返还的本金,我市多位理财人士建议,切勿盲目轻信所谓“高收益”“热门”产品。市民在购买理财产品时,需要关注风险等级、期限、投向等基础信息,同时了解产品合同的相关条款,根据自身的流动性和风险偏好做出适当选择。(鲁琪)