独家重磅!最受机构投资者青睐的公募基金和银行理财榜单揭晓!(独家银行理财7月报:存款溢出效应显著,单品募集规模环比升42%,固收理财破净率低至0.52%)

- 百科生活

- 2024-11-24

- 1

- 更新:2024-11-24 08:25:14

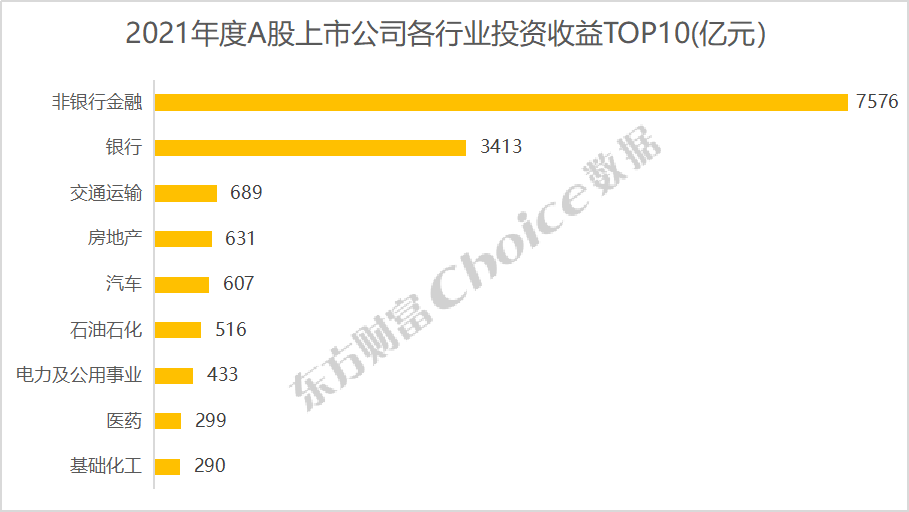

Choice数据统计显示,2021年度,A股上市公司各行业投资收益TOP10中,排名第一的非银金融以7576亿元位列第一,业以3413位列第二。

通常情况下,这一部分以公司、、企事业单位等机构为代表的机构投资者,拥有强大的分析能力和广泛的信息获取渠道,投资风格较为稳健。

今天Choice数据将深度披露,2021年度这些“聪明资金”如何配置公募基金和理财,并遴选出最受机构投资者青睐的资管机构。

一、公募基金篇

1.综述

公募基金持有人结构中,除了个人投资者之外,还有很大一部分机构持有者。

Choice数据统计显示,随着公募基金规模逐渐扩大,机构投资者持有公募基金份额由2017年末的3.36万亿份稳步上升至2021年的10.62万亿份,2021年增速高达63.1%。

数据来源:Choice数据

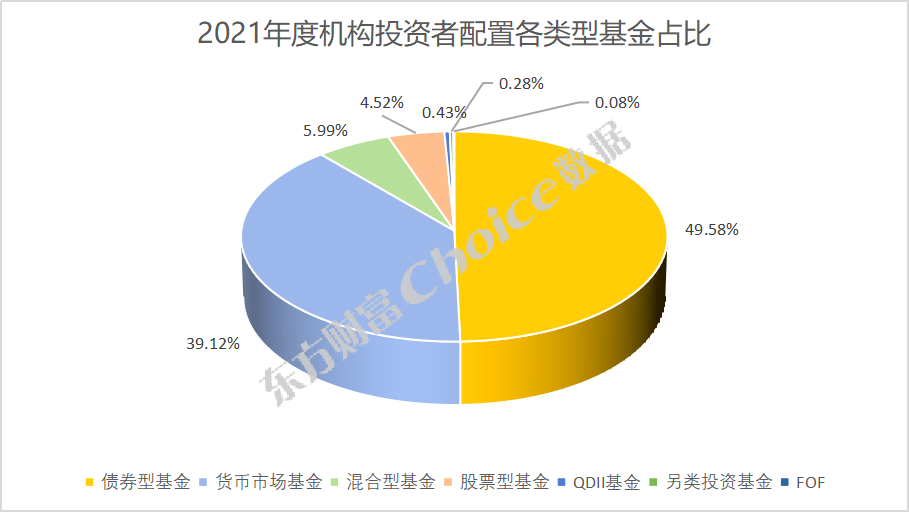

从基金类型来看,2021年,机构投资者对配置份额达5.27万亿份,在各类基金中占比最高,达49.58%,其次是货币市场基金,占比39.12%;占比5.99%;占比4.52%。另外,机构投资者也少量配置了基金、另类投资基金和FOF基金。

数据来源:Choice数据

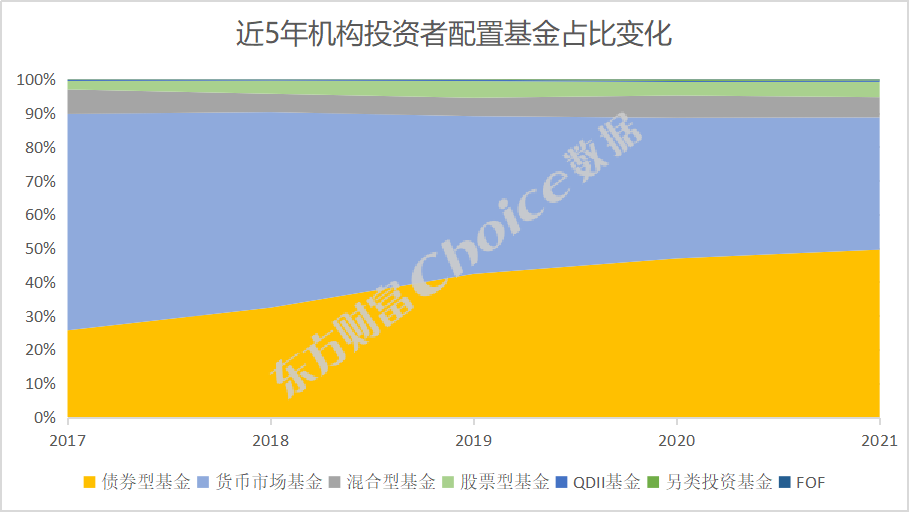

Choice数据统计显示,2017至2021年,作为机构投资者高度重视的,配置比例由从2017年25.69%逐年递增,最新占比已达49.58%;而货币市场型基金占比则从2017年的64.05%逐步缩水至39.12%;股票型基金配置除了2020年由4.95%小幅下降至3.99%以外,均呈正增长。

数据来源:Choice数据

2.固定收益类基金

由于机构投资者更倾向于做稳健型的投资,在各类资产配置中,和的配置比例要远远高于偏金,这部分基金也称为固定收益类基金。

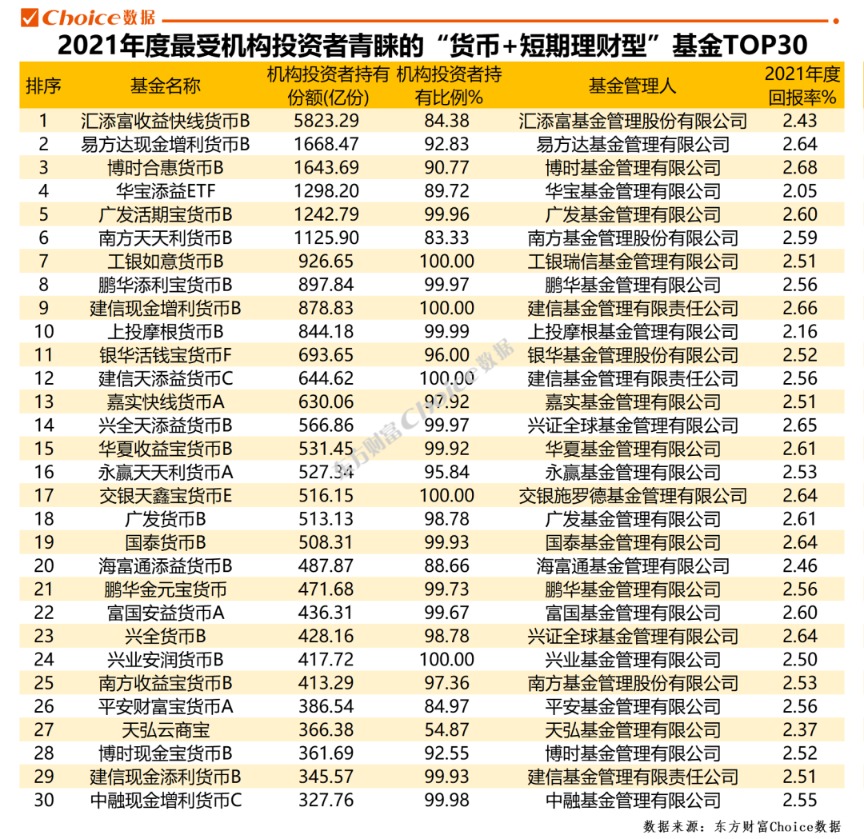

Choice数据统计显示,全市场共有货币+短期理财类基金700余只,其中机构投资者持份额最高的是汇添富收益快线货币B,2021年机构投资者持有5823.29亿份,占比84.38%,年度收益率2.43%。

易方达现金增利货币B、博时合惠货币B位列第二和第三名,机构持有份额分别为1668.47亿份和1643.69亿份,持有份额超千亿的货币+短期理财类基金还有华宝添益、广发活期宝货币B和南方天天利货币B。

由于仅投资于货币市场工具,这些基金2021年度平均收益率在2.53%,其中博时合惠货币B、建信现金增利货币B和兴全天添益货币B收益率相对较高。

数据来源:东方财富Choice数据

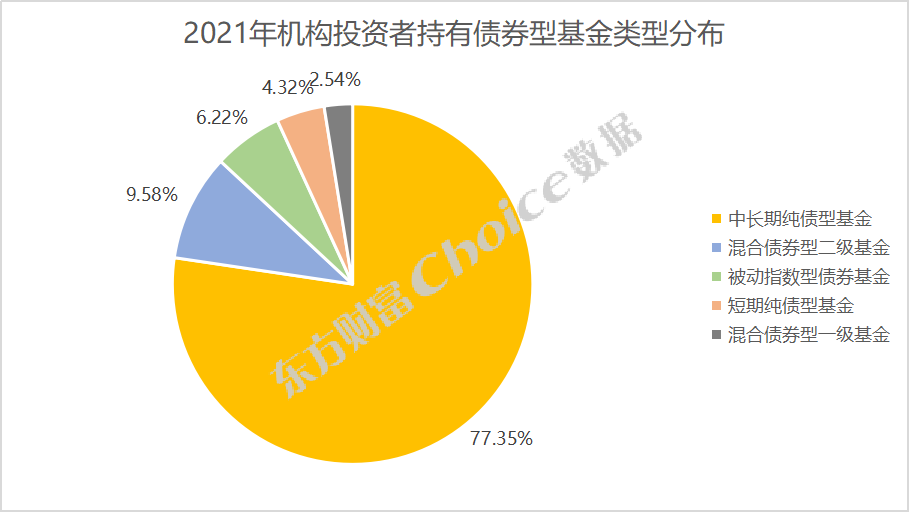

债券型基金方面,2021年全市场共4566只债基,其中3122只被机构投资者持有,占比高达69.34%。债券型基金中,中长期纯债型基金配置占比达77.35%,混合债券型二级基金、被动债券基金、短期纯债型基金和混合债券型一级基金配置均不足10%。

数据来源:东方财富Choice数据

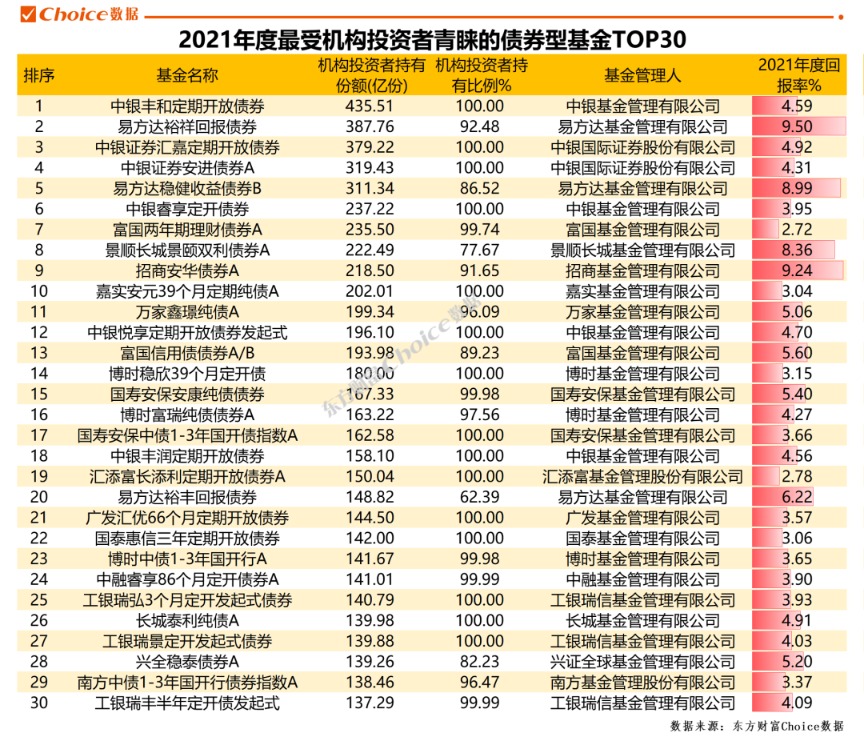

排名方面,中银丰和定期开放债券、易方达裕祥回报债券和汇嘉定期开放债券机构投资者持有份额位列前三。其中易方达裕祥回报债券2021年度持有份额387.76亿份,回报率达9.50%。机构投资者青睐的债基TOP30中,招商安华债券A和易方达稳健收益债券B的收益率均超9%。

数据来源:东方财富Choice数据

3.主动权益类基金

主动权益类基金TOP30中,排名第一的是海富通改革驱动混合,2021年度机构投资份额达53.29亿份,作为一只灵活配置型基金,其2021年度回报率达27.81%。

机构投资份额超30亿份的还有安信稳健增值混合A、兴全趋势、嘉实价值发现三个月定开混合和中欧丰泓沪港深灵活配置混合A。

广发多因子混合和申万菱信新经济混合2021年度收益率超50%。

数据来源:东方财富Choice数据

数据说明:主动权益类基金统计包含普通股票型+偏股+灵活配置型+QDII普通股票型+QDII偏股混合型+QDII灵活配置型

4.FOF基金

除了一般的机构投资者之外,作为专业投资机构的,也会在全市场基金配置的时候配置自己心仪的基金。

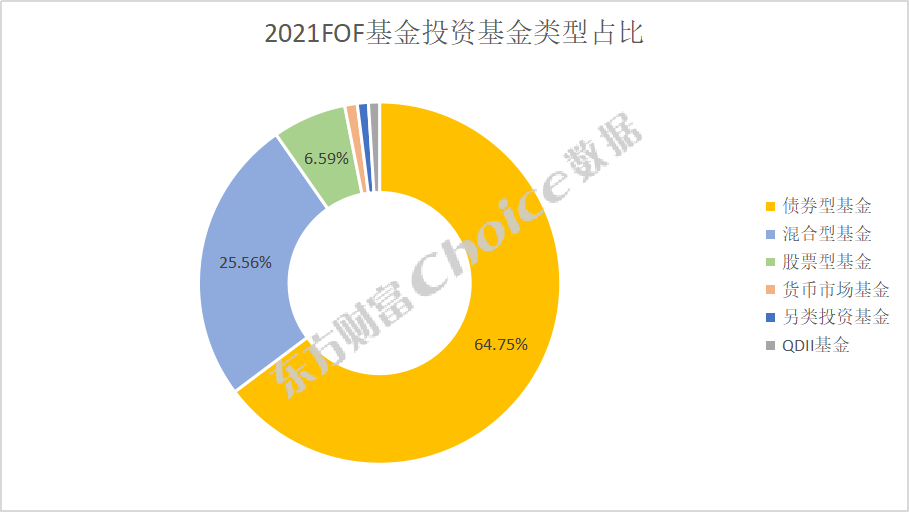

2021基金年报显示,截至2021年末,FOF基金投资基金份额达1591.6亿份,主要投资债券型基金、混合型基金和股票型基金,其中债券型基金占比64.75%,混合型基金占比25.56%。

数据来源:东方财富Choice数据

其中,交银裕隆纯债债券A被33只FOF基金持有超40.77亿份;交银纯债债券发起A被18只FOF基金持有达38.58亿份;兴全稳泰债券A被23只FOF基金持有达37.95亿份,最受FOF基金青睐的TOP30均为债券型基金。

数据来源:东方财富Choice数据

持仓变动上,2021年末,交银纯债债券发起A、招商双债增强债券(LOF)C和招商安泰债券BFOF基金持仓份额增长超3亿份。

数据来源:东方财富Choice数据

添富短债债券A、民生加银鑫享债券A和兴全稳泰债券A份额减少超3亿份。

数据来源:东方财富Choice数据

二、银行理财篇

1.上市公司银行理财概况

Choice数据统计显示,2021年共有2774家上市购买理财产品(包括预案购买、实施中和实施完成),其中、、、、等多家公司购买理财资金超200亿元。

2、产品类型

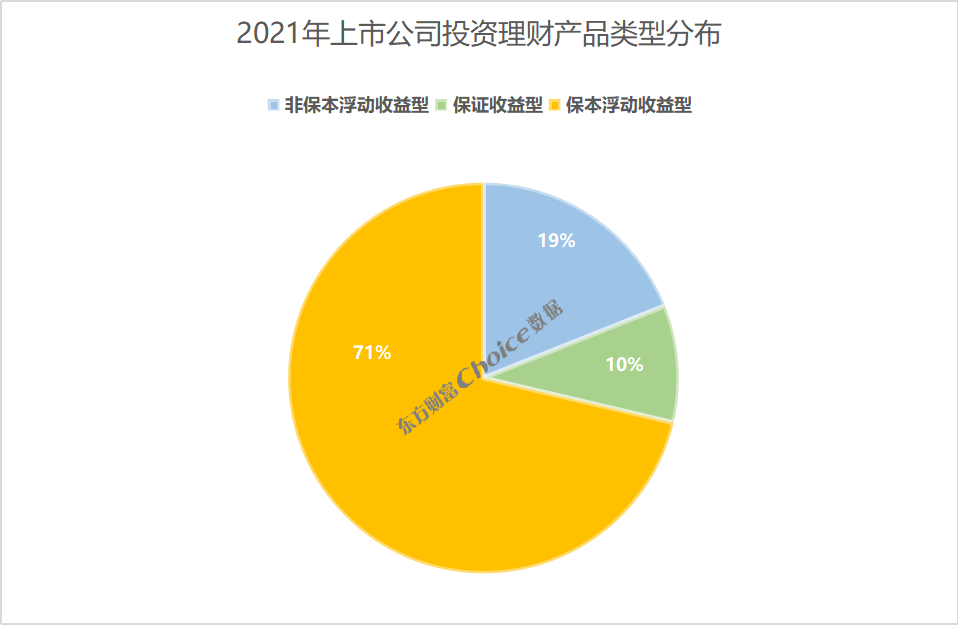

从上市公司投资理财的产品类型来看,主要包括非保本浮动收益型、保证收益型和保本浮动收益型。据统计,2021年上市公司投资非保本浮动收益型理财产品的次数是2504次,投资保证收益性产品1280次,投资保本浮动收益型产品9413次,分别占比18.97%、9.70%、71.33%。可以看出,上市公司更偏向于保本浮动收益型理财产品。

数据来源:东方财富Choice数据

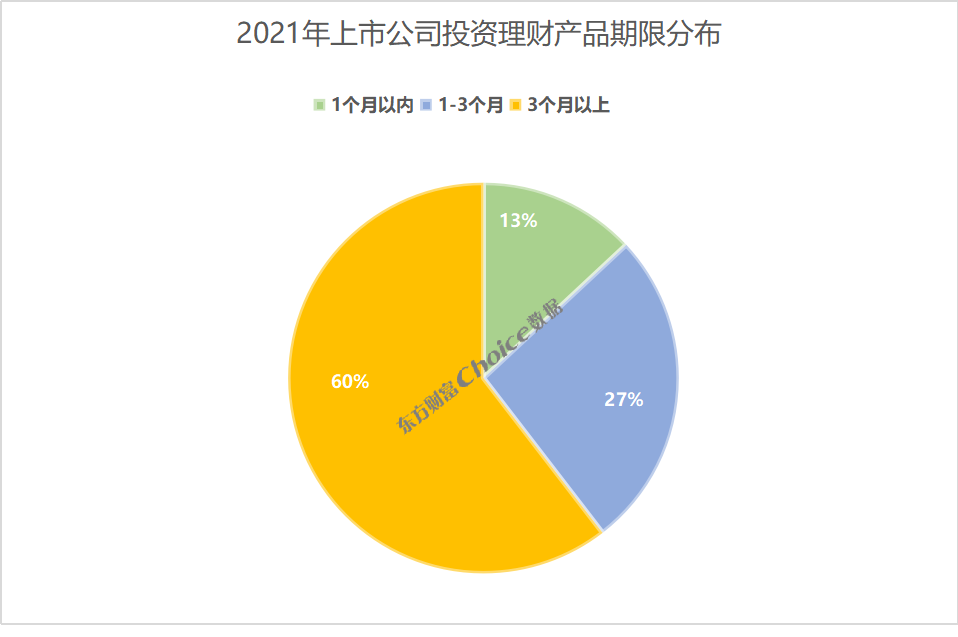

3、投资期限分布

从投资理财的期限来看,期限三个月以上的理财产品更受上市公司青睐,投资占比达到60%,1-3个月期限占比27%,1个月以下的占13%。比较得出,上市公司对中长期理财更感兴趣。

数据来源:东方财富Choice数据

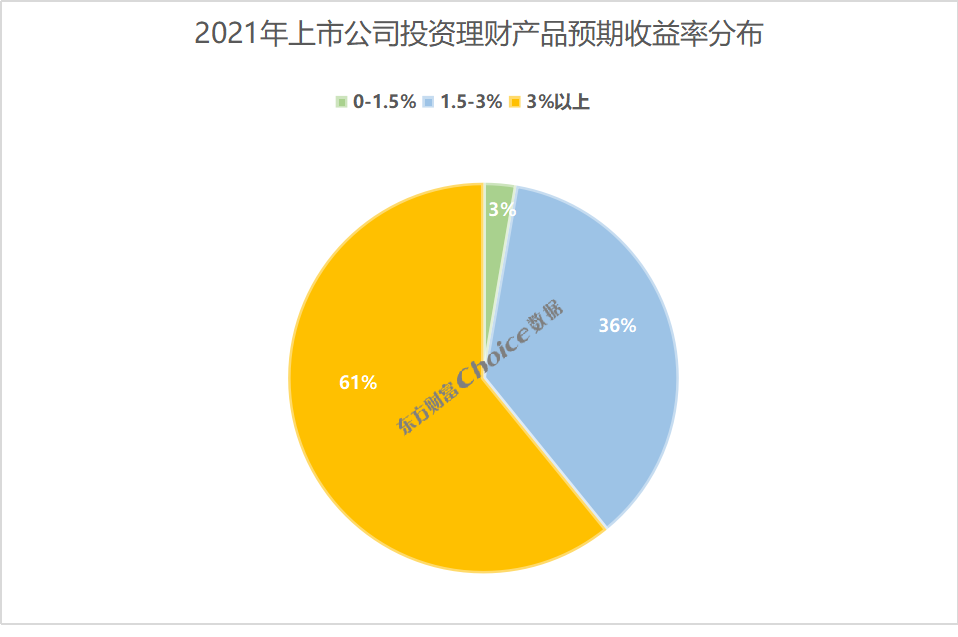

4、预期收益率分布

预期收益率方面,2021年上市公司投资的理财产品中,97%的产品预期收益率超过一年期定存,61%的理财预期收益高于3%。

数据来源:东方财富Choice数据

5、币种分布

2021年,上市公司投资理财所用的币种包括人民币、港币、美元、越南盾、柬埔寨瑞尔和西班牙比塞塔。其中,使用人民币投资次数26524次,美元85次,越南盾7次,港币3次,柬埔寨瑞尔和西班牙比塞塔各1次。

三、资管机构篇

近年来机构的投资理财需求逐步加大,对银行理财、公募基金的配置需求旺盛。Choice数据统计显示,2021年,机构投资者持有公募基金份额增长63.1%;上市公司购买理财总额增长16.37%,不少资管机构受到机构专业人士的热捧。

1.最受机构青睐的银行理财管理人TOP10

从上市公司购买理财产品的所属机构来看,是最受青睐的理财机构,2021年上市公司购买理财的金额达到2331.38亿元,排名第一位。紧随其后,、分别得到2129.97亿元、2045.55亿元的投资金额;、等六家银行获得千亿元以上投资。

数据来源:东方财富Choice数据

2.最受机构投资青睐的公募基金管理人TOP10

公募基金方面。机构投资者持有份额达6390.88亿份遥遥领先;、和机构持有份额超2000亿。

数据来源:东方财富Choice数据

3.最受FOF基金青睐的公募基金管理人TOP10

以211.35亿份获得最受FOF基金青睐的基金管理人,易方达基金、持仓份额超百亿。

数据来源:东方财富Choice数据

南方财经8月16日电,南财理财通数据显示,7月理财产品综合破净率跌至2%以下,为1.91%。其中,固收类产品破净率仅为0.52%。新发方面,理财公司加大产品发行力度,31家理财公司合计发行了1462只理财产品,环比提高15.66%。7月份理财公司产品合计募集资金3547.02亿元,产品募集规模均值为3.39亿元,环比上月大幅提高了42.44%,产品募集规模较为可观,存款溢出效应显著。7月理财公司到期封闭式人民币产品数量合计958只,环比6月份微降5.43%。到期达标率方面,综合业绩中枢达标率为53.58%,业绩下限达标率为77.56%。固收类产品业绩中枢达标率为54.82%,较6月上升2.21个百分点;混合类3只产品达到业绩比较基准下限。信银理财7月再发慈善理财。DCN结构产品于每个派息日根据条件派息。招银理财7月发行两只挂钩中证500指数内嵌DCN结构期权的私募商品及金融衍生品产品。生老病死,是人一生躲不过的风险。

任何一个家庭想要一个全面的保险保障,都少不了下面4种保险:重疾险、医疗险、寿险、意外险。

它们功能不同,互补互助,完美兜底人生风险。

家庭保险配置方案有个很实用简单的定律,即双十定律:

- 保障额度=10倍家庭年收入;

- 保费支出=不超过家庭年收入的10%。

配置顺序:先大人后小孩,先保障后理财!

那这些险种又该如何挑选?怎么买才最划算?

今天哆啦从不同家庭出发,用实际案例来和大家讲讲方案配置思路。请对号入座参考,避坑省钱。

7种家庭如下:

1.家庭形成期:小两口

2.家庭成长期:三口之家

3. 家庭成型期:健康问题&孩子深造

4. 家庭成熟期:退休,子女成家

5. 大龄单身家庭

6. 单亲家庭

7. 丁克家庭

家庭形成期:指刚结婚,还没有孩子的新婚家庭,一般会持续1-5年。

特征:每月有房贷、车贷,收入基本用于提高生活品质,无多余的闲钱。

家庭保险规划侧重点:小夫妻应根据预算,重点做好大病医疗保障,及定寿配置应覆盖房贷车贷债务金额、偿还期,做好风险预防!

举例:小张和太太结婚2年,都是30岁,还没有孩子,双方都有社保,房贷100万,无车贷。

家庭保险配置方案:

1、家庭年收入10-15万

方案分析:

(1)家庭年收入10-15万,每年的保险预算最多不超过1w~1.5w,10299元/年,最多占年收入10.3%,每人就可获得570万的保障。

(2)重疾险:40万保终身的消费型重疾险,便宜,性价比高,后续预算充足再加保。

►推荐超级玛丽11号

基础保障全,重疾赔后无需间隔期,非同组的中轻症保障继续,且重疾赔付后,罹患中症,中症可赔到100%保额。

延续癌症无限赔;重疾二次赔更高,同种重疾也能赔;新增心脑血管保障;最长支持35年分期缴费;保障升级,保费更便宜。

适合追求极致性价比,保障全面,赔得快,赔付高的朋友。

(3)定期寿险:防范家庭顶梁柱身故风险,给与家庭爱的延续。

大麦旗舰版A款定期寿险,华贵人寿出品,投保门槛低,价格便宜;

可选航空水陆交通意外赔比例高;

附加麦芽糖失能险,防范未来收入损失风险;

整体性价比很高,追求高保额、想加保的人都可以考虑。

(4)百万医疗险:一来弥补重疾保额不够用,二来可以解决花费高但达不到重疾赔付标准的疾病医疗费用支出。

医享无忧,保证续保20年,最高65岁可投,健告宽松;

不限社保用药,疾病/意外住院都能报销;家庭成员一起投保可共享1万免赔额,保费95折。

涵盖一般住院、重疾住院医疗、特殊门诊、重疾关爱金、质子重离子医疗、院外特药等保障;

增值服务优秀,如绿色通道、费用垫付、专家预约、专家病房、二次诊疗等。

(5)意外险:意外险保费便宜,但能防范意外风险。

大护甲6号旗舰版,不仅保障全面,覆盖的医院还广。

意外医疗不止对因意外伤害造成的治疗费用报销,还有意外住院津贴、意外救护车费用和意外造成骨折的后期医疗费用。

2、家庭年收入20万以上

方案分析:

(1)家庭年收入20万以上,每年的保险预算2万左右,方案保费19076元/年,最多占年收入9%,每人就可获得670万的保障。

(2)对于年收入较多的家庭,小两口还很年轻,建议保额尽量做高,保障尽量全面覆盖。

推荐达尔文9号,重中轻症全覆盖,重疾后轻/中症不分组赔付,该保障市场少有;

轻症竟能额外赔20%,原位癌也能额外赔30%;

心脑血管疾病等保障,赔付属行业高水准;

住院津贴可覆盖60周岁后住院费用补贴;

重疾多次赔延长到65周岁;

缴费期内发生重疾,额外赔付已交保费,保障效果更为出色。

其它保险同第一种方案,不再赘述。

家庭成长期:指孩子出生到上大学的阶段,一般为18年。

特征:夫妻二人收入稳定增长,上有老下有小:4+2+1,要兼顾孩子教育,和赡养退休父母,经济压力巨大,身体健康也在走下坡路。

家庭保险规划侧重点:

夫妻二人的配置方案,可以参照上一个小两口的配置方案,重疾险、寿险、意外险、百万医疗险都应兼顾。

孩子的保障以重疾险、医疗险、意外险为主,有闲钱再考虑教育金。

具体怎么配,配多少,取决于预算。

举例:小张和太太30岁,0岁男宝,均有医保;家庭年收入20万。

家庭保险配置方案:

方案分析:

(1)家庭年收入20万,三口之家每年保费仅12720元/年,占年收入约6.4%,将大病、意外、普通医疗风险全覆盖。

(2)成人:保险配置思路和前面的小夫妻类似,重疾险选性价比超高的超级玛丽11号,分35年交,缓解缴费压力。

(3)孩子:推荐了目前市场上最优秀的少儿重疾险,小青龙3号。

重疾赔4次,不分组间隔1年;

中轻症累计赔付6次,不分组无间隔期;

少儿特疾/罕见疾病分别最高可赔4次,不限出险年龄,属顶流水平;

重疾最高可额外赔100%,创新癌症无限次赔,少儿自闭症保障、白血病保障等,重疾住院津贴场景覆盖面广;

增值服务全面夯实,如汇聚国内国外顶尖医疗资源的暖白计划,甚至还有CAR-T医疗服务。

综合实力TOP1!适合追求特定疾病保障、基础保障全面、疾病额外赔力度大的人群。

(4)少儿意外险,推荐平安小顽童6号意外医疗报销都不限社保,都是 0 免赔,100% 报销。

如果因意外导致的治疗费,在二级及以上私立医院普通部就诊也能报销。非常具有性价比。

家庭成型期:指孩子高中、大学阶段,一般为3-7年。

特征:夫妻经济能力达到比较理想状态,但子女教育费用、生活费会因上大学、出国留学激增。

双方的父母健康状况可能会出问题,夫妻可能还有其他财务问题,家庭负担达到人生极值。

家庭保险规划侧重点:这个阶段,夫妻双方的年龄在40岁-50岁之间,商业保险配置应以健康为主。

因为年龄偏大,选择年龄高一些的额外赔,还有高龄保障;寿险配置以定期为主。

举例:老王夫妇均40岁,有社保,老王是家里的收入主要来源;女儿18岁,刚上大学;家庭年收入40万左右。

家庭保险配置方案:

方案分析:

(1)上述方案,家庭一年保费28013元,占家庭年收入的7%。

(2)重疾险:

夫妻:均40岁,推荐达尔文9号,同样的保额,比别人更便宜,保障还更齐全。

女儿:已18岁,可按成人配置保险。同样可配置达尔文9号,性价比高,女性保费尤其便宜。

(3)寿险:老王是家里的顶梁柱,若其不幸倒下,家庭收入中断,那么孩子深造会无法保障,家人生活质量急剧下降。

推荐华贵大麦旗舰版A款,200万保额,建议保障30年即可,这个时期,孩子已经工作,经济独立,家庭债务也基本还清!

(4)百万医疗险、意外险同上述案例,不再赘述。

家庭成熟期:指夫妻双方退休了,子女成家了。

特征:债务减少、经济储备能力达到人生最高峰,子女成家经济独立。

家庭保险规划侧重点:年龄区间在50-70岁,应以百万医疗险、意外险为主,健康告知不符合医疗险的,再考虑买防癌险。

举例:老王夫妻65岁,除了医保外,无其他商业保险。

家庭保险配置方案:

1、身体健康,医疗险健康告知能通过

方案分析:

(1)夫妻二人身体健康的,百万医疗险+意外险,一年仅4843元,夫妻每人可以获得420万的保障。

(2)老年大病保障,重疾险不划算,买个百万医疗险防范大病风险,医享无忧家庭两人投保走家庭保单更划算。

(3)意外保障,老人骨脆,摔倒容易骨折,最好买份老年意外险,医疗报销额度越高越好。

推荐人保老顽童,一年可报销2万意外医疗费用,100元免赔,价格也便宜。

2、身体欠佳,医疗险买不了的,建议买防癌险

防癌险,健康告知宽松,只保障癌症,三高人群都能买。

老年人因为健康问题,很难买到保险,防癌险就是最后一个选择了。

特征:工作压力大,无暇顾及个人生活,经济独立,负担较轻,自主性强,个人保障靠自己安排,同时存在父母赡养问题。

家庭保险规划侧重点:保险配置应侧重于健康类保障和养老保障。

(1)重疾险:根据预算,可以买消费型重疾险或多次赔的重疾险。

(2)寿险:父母赡养问题都靠自己,结婚前自己就是家里的顶梁柱,万一不幸身故,寿险的保险金还可以留给父母。

医疗险、意外险也需要兼顾配齐。

举例:小花,30岁的单身女性,有社保,有30年房贷80万,父母已退休。

家庭保险配置方案:

方案分析:

(1)重疾险、百万医疗险、意外险同上述案例,不再赘述。

(2)单身的人群,建议重疾+定寿组合搭配,若不幸英年早逝,寿险赔的前还能继续赡养父母!

(3)单身人群,应该学会理财,提早准备养老金,可以看最新的增额寿/年金险排名文章。

特征:负担重,风险高,除了孩子保障、教育储备外,单亲父亲/母亲更应该关注自己的健康、人身问题。

家庭保险配置方案侧重点:大人的配置由预算决定,重疾险、寿险都应该考虑。预算紧张,可以先配置消费型重疾险,等富余了再给自己加保!

孩子的保险配置意外、医疗风险都应该做足。

举例:单亲妈妈小花,30岁,有社保,独自抚养2岁女宝宝,年收入10万。

家庭保险配置方案:

方案分析:

(1)上述方案,家庭一年保费6192元,占家庭年收入的6.2%。

(2)单亲妈妈:小花是孩子的依靠,大人的风险保障一定要做足,大人吃饱了,孩子才不会饿肚子!

考虑到独自养娃,经济负担重,所以优先配置高性价比的保险。

(3)2岁宝宝,选择小青龙3号,50万保额,重疾可以赔4次,一年仅需1830元。

其他产品配置,和上文同。

特征:无子女,打破“养儿防老的传统观念,财务上有极大挑战。

面临退休后收入锐减、医疗支出、养老等经济支出等问题,在收入高峰期应当做好经济储蓄准备。

家庭保险规划侧重点:丁克家庭夫妻二人的保险配置,可以参照上文小两口的配置方案,重疾险、寿险、医疗险、意外险都很必要!

此外,还应该做好理财规划,父母晚年医疗支出、养老费用,以及自己的老年养老金规划等!

养老金规划,建议分配一部分钱购买保本保息的年金险,可以为退休后的生活提供一笔稳定的现金流。

一百个家庭,就有一百个故事。

每个家庭的情况都不是完全一致的,

以上7类家庭保险配置方案可做参考借鉴。

PS: 具体怎么搭配更划算,还得根据个人家庭情况来哟。

做好家庭保障方案,等于为子女,为父母,

筑造一座避风港,遮风挡雨,在所不辞。

责任编辑: